5 ações de empresas sólidas para se investir

Quando se trata de investir em ações com o intuito de obter uma rentabilidade diferenciada no longo prazo, escolher empresas sólidas é fundamental, afinal de contas, apenas empresas sólidas, que encontram-se em uma situação financeira saudável e possuem um bom histórico, podem entregar com sustentabilidade retornos atrativos no longo prazo.

Muitos quando entram no mercado, por desconhecimento ou mesmo por conta da ganância de querer ganhar muito dinheiro em pouco tempo, acabam por investir em ações de empresas problemáticas, que não geram lucros, não pagam dividendos e estão extremamente endividadas.

Nesse caso, o resultado da maioria desses investidores acaba sendo decepcionante, e os levam, inclusive, a desistir do mercado de ações. Obviamente existem aqueles casos em que empresas ruins, de baixa rentabilidade e que apresentam prejuízos constantes acabam valorizando bastante, mas são questões pontuais e também não há sustentabilidade.

De qualquer forma, para quem visa resultados consistentes no médio e longo prazo na bolsa de valores, e procura formar um bom patrimônio para o seu futuro, para sua aposentadoria, investir em empresas sólidas é essencial.

Mas o que é uma empresa sólida?

Infelizmente grande parte das pessoas, dos investidores, na bolsa de valores, acabam relacionando o termo “empresa sólida” com empresas grandes, de grande faturamento ou mesmo reconhecidas nacionalmente e internacionalmente, e a coisa não é bem assim, visto que existem muitas empresas grandes e reconhecidas que operam em uma situação de extrema fragilidade, com elevados endividamentos, baixas margens, etc.

A Petrobras é um exemplo de grande e reconhecida empresa que não demonstra solidez, visto que foi alvo de inúmeros escândalos de corrupção, enfrentou inúmeros prejuízos e hoje carrega uma dívida bruta absurdamente alta, de mais de R$ 359 bilhões.

Sendo assim, quando falamos de solidez, nos referimos, de um modo geral, a empresas saudáveis, ou seja, empresas lucrativas, com um bom histórico de lucratividade, que apresentam uma boa geração de caixa, pagadoras de dividendos, com níveis de endividamentos saudáveis, que possuem margens atrativas, fluxo de caixa preservado e elevadas métricas de rentabilidade.

Investir em empresas saudáveis, sem dúvidas, traz uma margem de segurança muito maior ao investidor que está no mercado de ações e torna sua jornada muito mais tranquila, fazendo-o naturalmente evitar péssimas escolhas e diminuindo o risco de insucesso no longo prazo.

Infelizmente, muitos investidores não conseguem avaliar por si só se uma empresa é realmente sólida e se está em uma situação saudável, e por conta disso, para auxiliar os investidores, decidimos fazer hoje uma lista com 5 empresas que consideramos sólidas e que se caracterizam como boas opções de investimentos para o longo prazo.

Engie – EGIE3

A Engie é uma empresa de energia elétrica que opera no segmento de geração de energia, com uma grande capacidade instalada de 8.790 MW, equivalente a cerca de 6,9% do total no Brasil, o que a coloca como uma das maiores empresas de geração do país.

Seu parque gerador é composto por 31 plantas, todas operadas pela Companhia, das quais nove são hidrelétricas, quatro termelétricas e dezoito complementares: três a biomassa, onze eólicas, três Pequenas Centrais Hidrelétricas (PCHs) e uma solar.

A empresa é um exemplo de companhia sólida e tem se mostrado lucrativa ao longo de sua história, sendo, além de tudo, uma boa geradora de caixa, e empresa rentável.

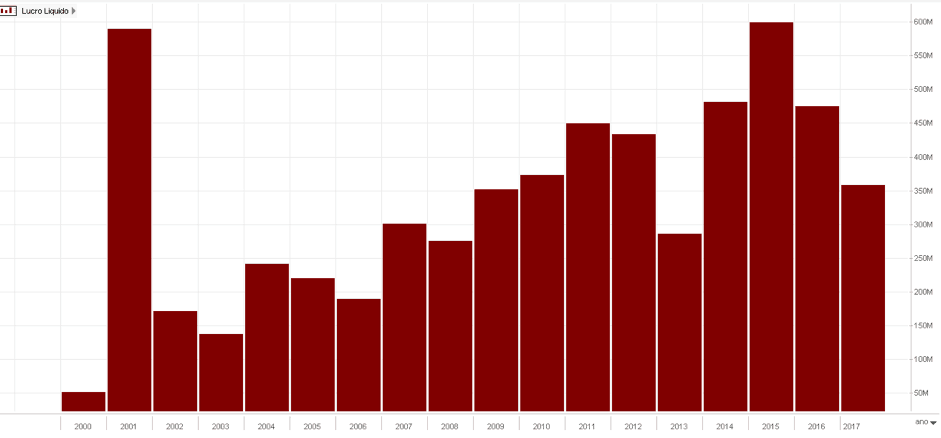

Podemos ver abaixo o histórico de lucratividade da companhia, que ao longo do tempo apresenta crescimento nos resultados, reflexo de bons investimentos, boas decisões de sua gestão e um setor rentável e relativamente previsível.

A Engie, por ser uma companhia lucrativa, também é uma boa pagadora de dividendos e tem uma política de pagamento de no mínimo 50% dos seus lucros.

A companhia também está investindo para seu futuro e está de olho em expandir seu parque de geração, com investimentos e aquisições em novas operações de geração eólica, solar e hídrica.

BB Seguridade – BBSE3

A BB Seguridade, empresa que opera no segmento de seguros, previdência e capitalização, controlada pelo Banco do Brasil, é uma empresa que tem se mostrado bastante rentável ao longo do tempo.

Sendo uma empresa bastante rentável, com grande retorno sobre patrimônio líquido, inserida em um segmento subpenetrado e com grande potencial, com uma forte geração de caixa e também não possuindo dívidas, a companhia vem conseguindo crescer distribuindo ótimos dividendos aos seus acionistas.

A política de dividendos da BB Seguridade tem sido a de pagar 80% de seus lucros, o que reforça sua capacidade em remunerar e valorizar seus acionistas.

Acreditamos que BB Seguridade será um ótimo investimento para aqueles que têm foco no longo prazo e vemos a empresa se beneficiando e muito do crescimento do segmento de seguros no país, que historicamente cresce bem acima do PIB.

Os esforços de elevar a penetração dos seus serviços na base de correntistas do Banco do Brasil e a própria recuperação da atividade econômica, com melhora nos níveis de emprego, deverão beneficiar e muito a BB Seguridade para os próximos anos.

Para o próximo ano estimamos que o lucro da empresa deverá apresentar crescimento novamente e estimamos um yield de cerca de 6% para os próximos 12 meses.

Grendene – GRND3

A Grendene é uma companhia que atua no segmento de fabricação de calçados, sendo uma das maiores produtoras do planeta.

A empresa é detentora de inúmeras marcas, como Melissa, Grendha, Zaxy, Rider, ipanema, dentre outras. A companhia possui uma capacidade instalada de 250 milhões de pares/ano em suas cinco unidades industriais que são compostas por 11 fábricas de calçados.

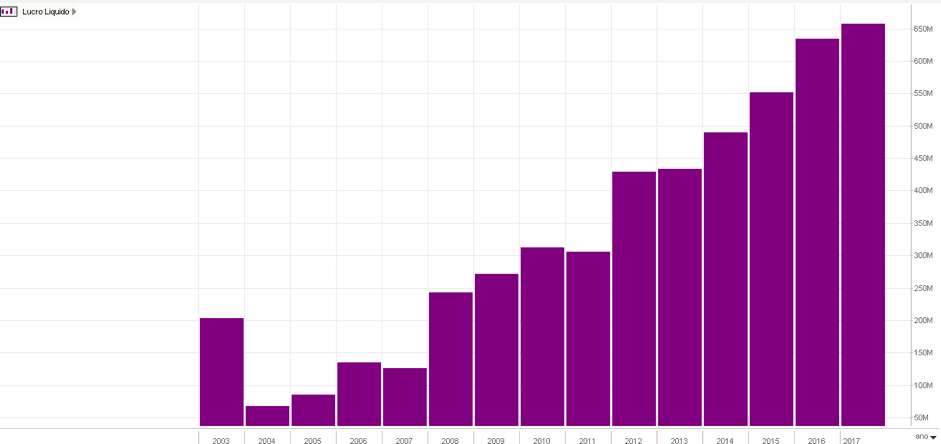

Ao longo do tempo a Grendene tem se mostrado uma empresa muito rentável aos seus acionistas, e a sua lucratividade demonstra isso, tendo a empresa crescido de forma expressiva nos últimos anos.

A Grendene é um exemplo perfeito de empresa sólida, pois, além de ser lucrativa, apresentar crescimento de resultados ao longo do tempo e ter uma gestão eficiente, a empresa também não possui dívidas e possuía mais de R$ 1,5 bi em caixa ao final do último trimestre.

O fato da companhia não ter dívidas confere a ela uma grande vantagem em seu segmento, tornando a empresa mais segura em tempos de crise e colaborando para a manutenção de sua rentabilidade, visto que em tempos de crise a empresa se beneficia de grandes resultados provenientes de suas aplicações financeiras, compensando uma atividade industrial mais fraca.

A companhia, por ser uma forte geradora de caixa, e uma empresa rentável que valoriza seus acionistas, também sempre remunerou seus acionistas de forma atrativa e nos últimos 12 meses destinou mais de R$ 375 milhões aos seus sócios na forma de proventos.

Itaú Unibanco – ITUB4

Apesar do tamanho da empresa nem sempre refletir sua solidez, já que nem sempre empresas grandes, de marcas reconhecidas e destacadas são empresas sólidas, o Itaú é um exemplo de grande empresa, que possui uma marca valiosa e é uma empresa sólida.

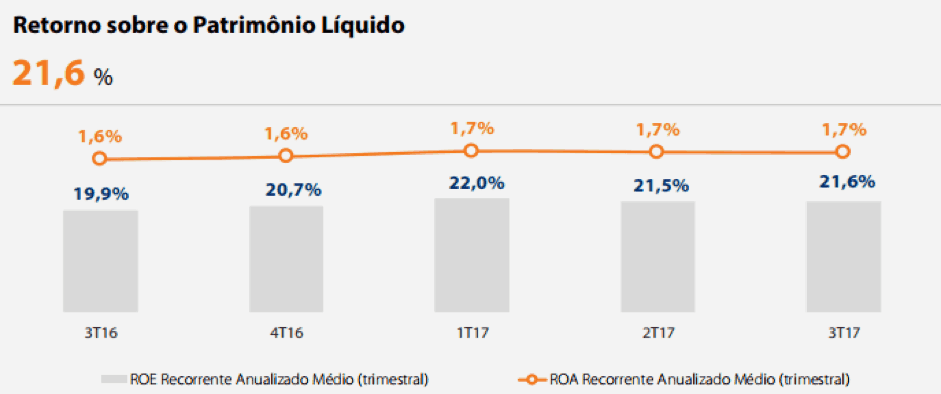

Sendo um dos maiores bancos do país, com inúmeras empresas controladas, com mais de R$ 1,5 trilhão em ativos, e um valor de mercado de mais de R$ 279 bilhões, o banco é, além de grande e famoso, o mais rentável do país e um dos bancos mais rentáveis do planeta, com um ROE (Retorno sobre o Patrimônio Líquido) que tem se mantido em mais de 20% nos últimos anos e atingiu 21,6% no último trimestre.

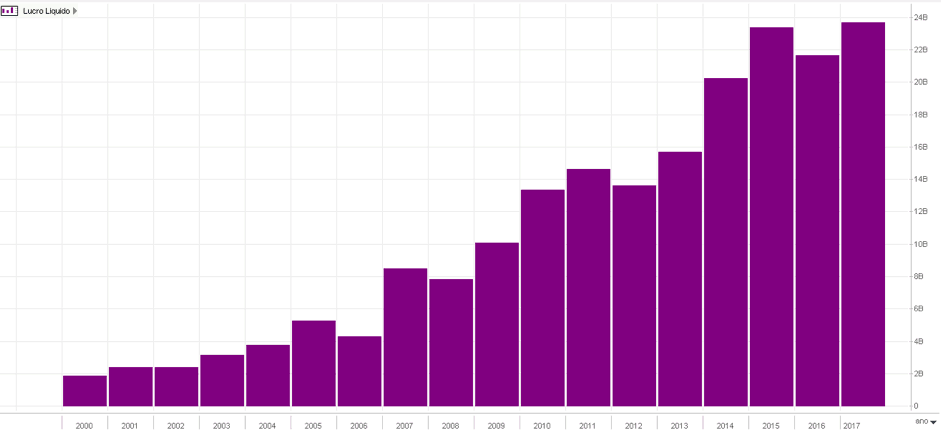

O histórico de resultados do banco não deixa dúvidas de que se trata de uma empresa muito eficiente e lucrativa, e podemos verificar que os lucros do banco se multiplicaram por quase 10 vezes ao longo dos últimos 15 anos, fruto de aquisições e fusões estratégicas, uma elevação na penetração no mercado brasileiro e uma gestão familiar comprometida em criar valor aos seus acionistas.

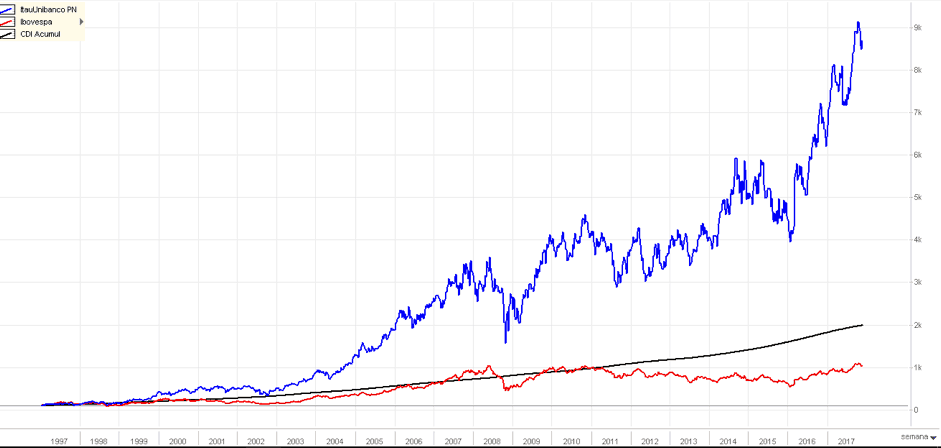

Como reflexo desse crescimento, e também de dividendos cada vez maiores, investir em ações do Itaú foi extremamente rentável nos últimos 20 anos, como podemos verificar abaixo, apesar das crises e percalços enfrentados ao longo do tempo.

O investidor que aplicou R$ 100 em ações do Itaú em 1997 e reinvestiu todos os dividendos viu seus R$ 100,00 se tornarem mais de R$ 8.500,00 20 anos depois, um resultado muito bom.

Consideramos Itaú uma ótima opção de investimento em empresa sólida para quem visa o longo prazo e construção de patrimônio.

EZ Tec – EZTC3

A EZTec é, sem dúvidas, a melhor empresa do segmento de construção civil, sendo a empresa com as maiores margens do segmento e com uma estrutura de capital bastante saudável e conservadora.

Para termos uma ideia, a margem bruta da EZTec historicamente se encontra próxima dos 50%, enquanto as demais empresas do segmento trabalham com margens muito menores.

A companhia, focada no desenvolvimento imobiliário principalmente destinado às classes médias e altas e que opera exclusivamente no Estado de São Paulo, passou de forma bastante saudável pela grave crise do segmento imobiliário, muito por conta de sua gestão conservadora e seu grande caixa líquido, enquanto via outras inúmeras empresas do segmento em situações extremamente adversas e muito endividadas.

Para termos uma ideia, a empresa finalizou o último trimestre com um caixa líquido de R$ 834 milhões, demonstrando sua solidez financeira e boa capacidade de pagar dividendos.

A empresa aproveitou o cenário de crise para investir na aquisição de novos terrenos e fazer lançamentos pontuais, sem muita pressa e sem apelar para descontos muito agressivos, ao contrário de outras empresas, que por estarem muito endividadas, acabavam vendendo unidades até com margens negativas, justamente para suprirem a necessidade de caixa.

Como a EZTec não possui endividamento líquido, possui uma robusta liquidez, e possui grandes reservas de lucros, a empresa, mesmo enfrentando um cenário ruim no mercado imobiliário nos últimos anos, continuou valorizando seus acionistas e entregando ótimos dividendos aos mesmos.

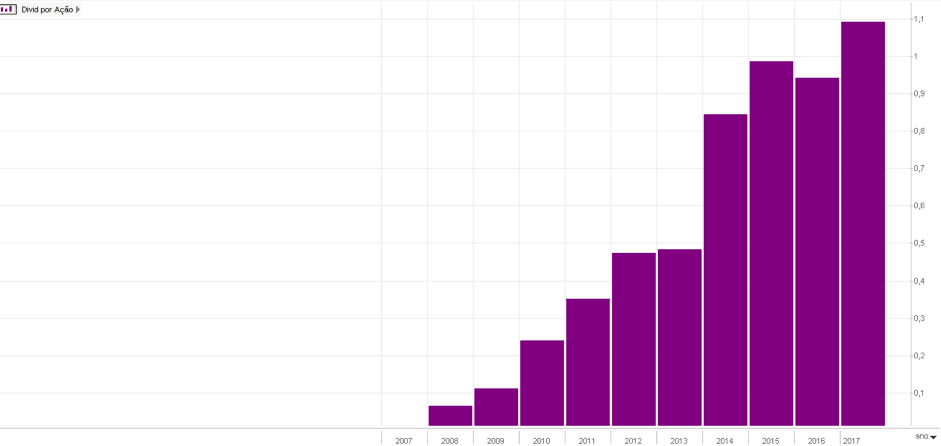

Podemos ver abaixo como os proventos da EZTec vêm crescendo ao longo do tempo, fruto do conservadorismo da gestão e política de valorização dos acionistas.

Acreditamos que com a recuperação do mercado imobiliário, a EZTec é uma das empresas mais bem preparadas para capturar esta melhora do cenário e entregar resultados cada vez melhores aos seus acionistas no longo prazo.