Radar do Mercado: Smiles (SMLS3) – Projeção de crescimento para 2018

A Smiles Fidelidade informou ontem (06) ao mercado que, na mesma data, definiu as suas projeções para o ano de 2018, que contemplam as principais métricas que a Companhia utiliza na avaliação de desempenho do seu negócio e que, na visão da administração, impactam os resultados financeiros e a criação de valor aos acionistas no longo prazo.

Segundo o informado, a companhia continua com uma perspectiva positiva em relação ao seu principal indicador de desempenho que é o Faturamento Bruto.

Sob tal indicador, a expectativa de crescimento é de uma variação positiva na faixa entre 12% e 18% em relação ao ano anterior.

“Nossa perspectiva foi construída baseada em 3 pilares: no amplo alinhamento com os parceiros financeiros, no amadurecimento de nossos novos canais de vendas, e no amadurecimento de novos produtos que foram desenvolvidos nos últimos 3 anos”, ressaltou a Smiles.

A companhia destacou, ainda, que entende que este desempenho reflete um substancial aumento de engajamento dos nosso mais de 13 milhões de clientes.

Adicionalmente, a empresa espera seguir crescendo sua receita líquida na faixa de 10% a 16% em relação ao recentemente reportado para ano de 2017.

A margem direta de resgate deverá ficar entre 37% a 43%, dentro dos patamares históricos já observados nos últimos 5 anos de operação.

A companhia afirmou, também, que planeja pagar de dividendos aos acionistas em 2019 correspondente a 25% do lucro líquido, e a retenção dos 75% remanescentes no seu caixa.

“A declaração de pagamento anuais de dividendos é de critério do Conselho de Administração e os dividendos futuros estão sujeitos a inúmeros fatores que podem afetá-los, incluindo o resultado das operações da Smiles e sua posição financeira, bem como condições econômicas e comerciais gerais”, ressaltou.

Por fim, a companhia anunciou que está confiante em relação às perspectivas da indústria de fidelidade no Brasil e acredita na sua capacidade em dar continuidade no seu ciclo de expansão de negócios, mantendo adequados os seus desempenhos operacionais e financeiros, e que as projeções para o ano de 2018 poderão ser revisadas caso haja mudanças significativas no desempenho operacional financeiro da Smiles, decisões estratégicas de negócio ou no cenário econômico brasileiro, incluindo o crescimento de PIB e taxa de juros.

A notícia acerca de suas projeções para o ano de 2018 demonstra que a Smiles, de fato, vislumbra um cenário positivo no médio/longo prazo em relação a seu desempenho operacional, fator este que concordamos e que consideramos bastante coerente.

Já em relação à redução do seu payout, ou seja, do percentual de pagamento de dividendos a seus acionistas em relação a seu lucro líquido, para 25% ante praticamente 100% ao longo de sua história, obviamente que, num primeiro momento, essa redução tende a impactar os resultados dos investidores que se sentem atraídos e se identificam com empresas que se caracterizam por realizarem pagamentos de bons proventos a seus sócios.

No entanto, há de se lembrar que, na visão do longo prazo, essa retenção de 75% do lucro restante no caixa da Smiles pode ser usada para a amplificação de seus resultados no decorrer do tempo através da melhora de suas operações e relocação de capital para oportunidades de maior retorno esperados.

Nesse sentido, entendemos que, na visão do longo prazo, essa notícia não impacta de maneira direta no seu operacional, e avaliamos que, com o passar do tempo, é completamente possível que os patamares de proventos pagos pela companhia a seus acionistas voltem a se mostrar atrativos e impactantes.

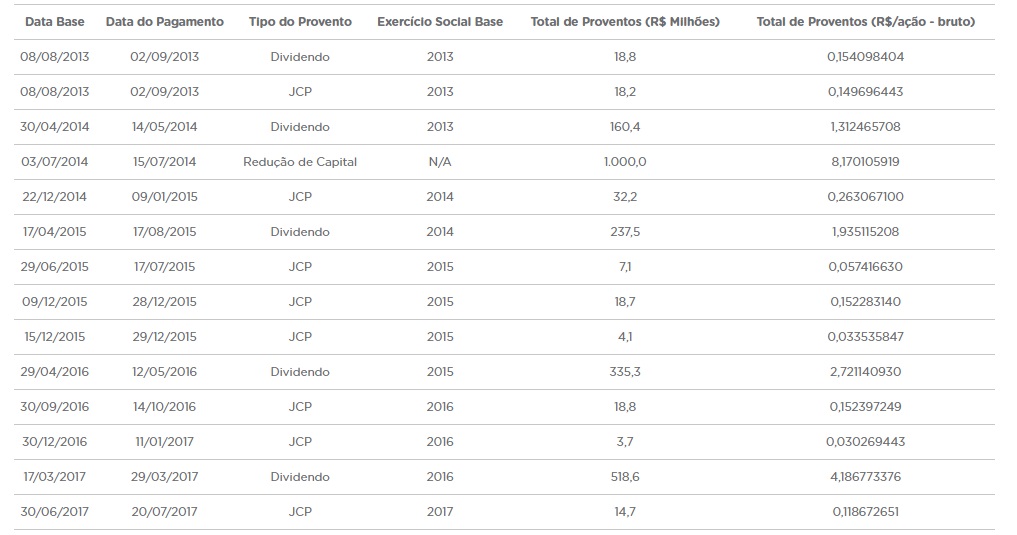

Ainda, desde 2013, a companhia retornou um valor total de R$2,8 bilhões aos seus acionistas como resultado de dividendos, juros sobre capital próprio e reduções de capital.

Não obstante a disciplina de retorno de valor aos acionistas, Smiles demonstra que trabalha para melhorar suas operações e relocar capital para oportunidades de maior retorno esperados, para manter sua trajetória de crescimento num mercado de fidelidade cada vez mais competitivo, reter liquidez no balanço para limitar os potenciais impactos da crescente volatilidade e melhorar o balanço e qualidade de crédito.

No mais, a Smiles é uma companhia que atua no setor de fidelização de clientes no Brasil e que, diga-se de passagem, possui atualmente um potencial de captura de novos clientes enorme, bem como também, na parte de acumulação de pontos.

Acreditamos, também, que a companhia apresenta um modelo de negócios rentável e flexível, que gera margens bastante elevadas, aliado a uma plataforma de informática centralizada, o que contribui para que esse empreendimento seja bastante escalável, ou seja, precisa de baixa necessidade de investimento para aumentar sua capacidade de entregar resultados.

Isso se traduz, como já mencionado em outras ocasiões, em um histórico de capacidade de distribuição de proventos interessante a seus acionistas, característica essa que em muito nos agrada ao avaliarmos uma companhia.

Ademais, gostamos da Smiles e, inclusive, escrevemos um relatório completo sobre a companhia para nossos assinantes no dia 25/08/2017.

Recomendamos a leitura do mesmo.