Fundos imobiliários: não os despreze!

Apesar do grande crescimento dos investidores de fundos imobiliários nos últimos anos – e aqui deixo um grande agradecimento ao Prof. Baroni – , há ainda uma grande resistência daqueles que estão entrando no mercado em relação aos FIIs.

Geralmente argumentam que os fundos imobiliários rendem pouco, e que se for pra investir em renda variável, o melhor é focar apenas em ações, que sempre rendem “muito mais”, de acordo com alguns.

Esse é um grande engano.

Ao contrário do que se pensa, os fundos imobiliários acrescentam rentabilidade à carteira do investidor no longo prazo , e possuem apenas 1/3 da volatilidade das ações.

Na prática, com os fundos imobiliários o investidor consegue obter rentabilidades médias tão boas (muitas vezes até maiores) quanto às das ações, com uma bela geração de renda mensal, e apenas 1/3 da volatilidade.

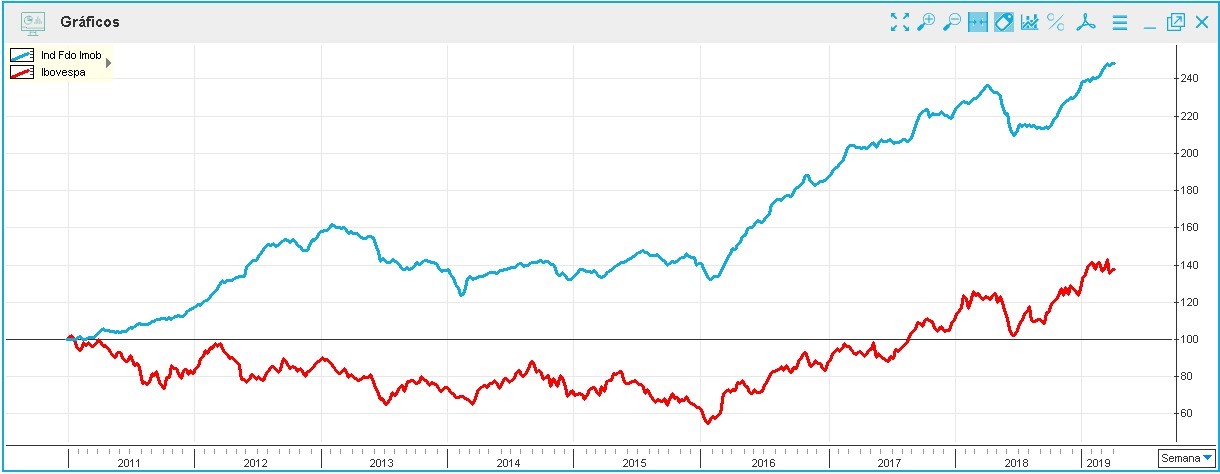

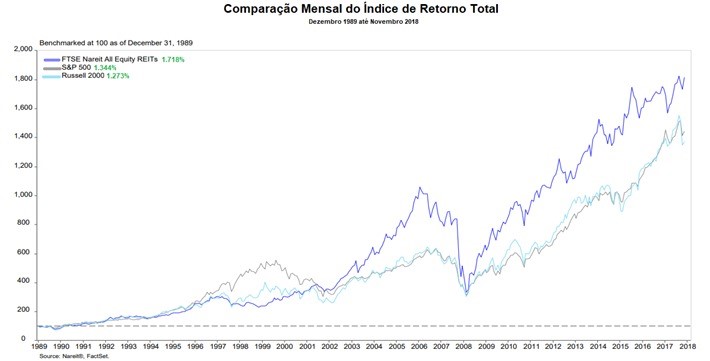

Não acredita? Experimente comparar os gráficos do ifix com o do ibovespa, ou então, já que o histórico do ifix ainda é pequeno, faça ainda melhor e compare os gráficos dos índices de REITs americanos com os índices de ações.

Provavelmente você irá se surpreender.

O fato é que se você está ignorando os fundos imobiliários, você está deixando de lado um maravilhoso instrumento de geração de renda e acumulação de patrimônio.

“Então devo investir tudo em FIIS?”

Não!

Apesar de na média os fiis terem uma performance melhor (assim como os reits), e uma volatilidade menor, ações de boas empresas, bem geridas e saudáveis, podem apresentar uma performance ainda maior (as vezes muito maior) que a dos fundos imobiliários.

Geralmente, os “desvios padrões” (positivos) das ações de boas empresas entregam retornos espetaculares.

Imagine o investidor que, por investir apenas em fiis, deixou de lado ótimas oportunidades nos últimos anos, como Unipar, IRB, Banco Inter, entre outras ações.

Não seria nada legal, né?

Por isso, a carteira ideal, ao meu ver deve ter fundos imobiliários e ações. E não apenas um ou outro.

Lembrem-se: ambos os ativos se complementam e não são antagonistas, e a união dessas duas classes de ativos numa carteira, quando focada em boas empresas, bons empreendimentos e bons fundos imobiliários, tende a proporcionar os melhores resultados, com a menor volatilidade.