O modelo de Gordon utilizado para a precificação de ativos

Diversas são as ferramentas usadas por investidores na busca do aumento das rentabilidades de suas aplicações financeiras e, dentre elas, o modelo de Gordon é bastante difundido.

Normalmente, o modelo de Gordon é utilizado para se precificar o valor financeiro de uma ação, mas também é frequentemente utilizado para o estabelecimento de valor de outras espécies de ativos.

Definição

O modelo de Gordon baseia-se na estimativa de dividendos futuros que crescem a taxas constantes e, por conta disso, é preciso que se tenha muita sensatez ao utilizá-lo pois, como se sabe, os dividendos, assim como as demais métricas e características das empresas, dificilmente seguem o mesmo padrão no longo prazo.

Após esta ressalva, conclui-se que o modelo de Gordon é, portanto, uma métrica de transposição de dividendos baseando-se em dados passados que possam vir a acontecer novamente, porém sem garantias nenhuma de sucesso.

Dito isso, podemos atribuir que, se o dividendo pago por ação de determinada companhia em um ano – e assumimos a ousada premissa de que ele irá crescer a taxas constantes ao longo do tempo – o Modelo de Gordon traz a valor presente os fluxos de dividendos futuros baseado no histórico daquele negócio.

Cabe aqui ressaltar que este modelo geralmente é utilizado para precificar empresas maduras e que tenham a tendência de apresentarem taxas de crescimento estáveis e moderadas.

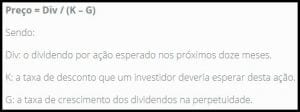

Assim sendo, pode-se definir que o modelo consiste na seguinte fórmula matemática:

Para exemplificar:

Se a empresa WXYZ S/A pagar R$1,00 por ação nos próximos doze meses, e o acionista desta empresa esperar obter 10% de retorno neste empreendimento e, além disso, ele estimar também que o dividendo por ação deva crescer 2% na perpetuidade, esse investidor poderá precificar este papel utilizando o Modelo de Gordon, da seguinte maneira:

Preço = 1,00 / (10% – 2%)

Preço = 1,00 / 0,08

E, portanto, segundo o Modelo de Gordon este ativo deveria valer R$ 12,50.

Modelo de Gordon – Uma análise

Como já dito, este modelo é utilizado no intuito de se precificar uma ação, assumindo-se a premissa de que o crescimento no pagamento de dividendos daquela companhia será constante ao longo do tempo (o que, na prática, é pouco provável).

Dessa forma, podemos analisar as três variáveis da equação no modelo referenciada anteriormente, que são (a) os dividendos por ação, (b) a taxa de crescimento dos dividendos por ação e (c) a taxa de desconto exigida pelos acionistas da empresa.

a) Os dividendos por ação representam os pagamentos que a empresa irá realizar aos seus acionistas nos próximos 12 meses, de acordo com dados anteriores;

b) A taxa de crescimento de dividendos por ação representa quanto de crescimento percentual irá ocorrer com os dividendos no futuro;

c) A taxa de desconto exigida representa o mínimo que os investidores estão dispostos a aceitar de retorno para adquirir ações desta empresa;

Como já mencionado anteriormente, o Modelo de Gordon parte da premissa que a empresa irá existir para sempre e que irá pagar dividendos crescentes e de maneira constante, o que, obviamente, deve ficar bem claro para um investidor que estes são pressupostos bastante arrojados no longo prazo.

Diante dessa ressalva, o modelo traz a valor presente os fluxos de dividendos futuros através desta taxa de desconto, e o resultado é expresso no modelo.

Pontos negativos presentes no modelo

O principal limitador da utilização deste modelo é a premissa de que os dividendos irão crescer para sempre e de maneira constante e sustentável indefinidamente, o que, na prática, constata-se que são raríssimas as empresas que conseguem crescer desta maneira, pois a economia é volátil e esta turbulência se traduz em resultados menos estáveis do que o modelo assume.

Além disso, este modelo apresenta insuficiências para precificar empresas que estão em fase de crescimento acelerado – como algumas companhias do setor de tecnologia, por exemplo – uma vez que se a taxa de crescimento futuro for superior ao valor da taxa de desconto, o resultado será um valor negativo.

Isto posto, para empresas de alto crescimento o ideal é fazer a precificação em duas etapas, utilizando o Modelo de Gordon para precificar a fase de maturidade daquela empresa.

Conclusão

É muito importante os investidores buscarem sempre a evolução de suas instruções a fim de melhorar sua performance no mercado e, como já comentado pela Suno Research em diversas outras oportunidades, o conhecimento nunca é demais, e aprender sempre é uma boa sugestão para qualquer nível de investidor.

Assim sendo, o modelo de Gordon certamente pode trazer benefícios para aqueles que o usarem cientes de suas premissas e limitações. É importante destacar, também, que jamais deve ser usado apenas um modelo de precificação de ativos – muito menos análises quantitativas e qualitativas – isoladamente em um exame de investimentos.