Radar do Mercado: Gerdau (GGBR4) – emissão de dívida com um balanço alavancado

A Gerdau comunicou na última sexta-feira (13), que lançou e precificou títulos de dívida, denominados bonds no mercado internacional por meio de sua subsidiária integral, a Gerdau Trade Inc.

De acordo com o reportado, foram emitidos US$ 650 milhões em títulos de dívida com cupom de 4,875% ao ano e vencimento em 2027.

A companhia destacou também que os bonds terão garantia, irrevogável e irretratável, da Gerdau, Gerdau Açominas S.A., Gerdau Aços Longos S.A. e Gerdau Aços Especiais S.A., e que a distribuição geográfica da oferta foi a seguinte: 45% Estados Unidos; 31% Europa, Oriente Médio e África; 9% América Latina; e 15% Ásia-Pácifico. A maioria dos compradores dos títulos foram gestores de recursos, private banks, companhias de seguros e bancos.

“Os recursos líquidos captados serão utilizados para refinanciar dívidas existentes e para propósitos corporativos em geral”, destacou trecho da nota.

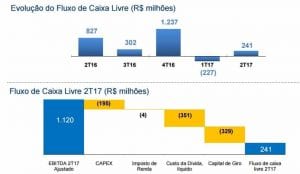

A Gerdau – maior produtora de aços longos das Américas – vem apresentando apresenta uma variação geração de caixa bastante inconsistente nos últimos trimestres, o que transmite certa sensação de incerteza frente ao seu desempenho no curto/médio prazo, e também pode justificar o interesse da companhia na emissão dos bonds a fim de levantar capital no intuito de se reestruturar financeiramente.

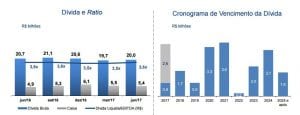

Não bastasse, a sua dívida bruta de R$ 20 bilhões também preocupa, isto por que representa, de acordo com seus últimos resultados, 3,6 vezes o Ebitda dos últimos 12 meses da companhia, além de representar também pouco menos de 4 vezes a sua posição de caixa.

Por conta da atual situação desafiadora que se encontra a empresa neste momento, bastante endividada e solicitando ainda mais capital ao mercado, preferimos seguir de fora da Gerdau.