Alfa de Jensen: Aprenda que é e como calcular essa importante medida

É comum ouvir no mercado financeiro a frase de que determinado ativo “Gerou Alfa”. Mas sobre o que estão se referindo as pessoas ao dizerem isto?

Gerar Alfa significa que um ativo ou carteira de ativos superou a expectativa de rendimento prevista para ele.

Por exemplo, se um fundo de investimento em ações estava prevendo que sua carteira iria render 10% mas ela rendeu, na verdade, 15%, esta carteira gerou Alfa.

Ainda, quando as pessoas dizem a expressão “Gerou Alpha” elas estão se referindo ao Alfa de Jensen, vamos aprender mais sobre esta medida.

Como é calculado a expectativa de retorno?

Vimos que o Alpha é o excesso de retorno sobre o que era esperado, mas como calcula-se este retorno esperado?

Isto é efeito através de um Modelo chamado CAPM, uma equação que estima a expectativa de retorno do ativo.

O CAPM possui a seguinte fórmula:

![]()

Onde E(ri) é a expectativa de retorno do ativo que estamos tentando achar, Rf o retorno da taxa livre de risco, Bi o beta do ativo e E(rm) o retorno esperado da carteira de mercado.

Vamos entender cada um dos componentes da equação:

A taxa livre de risco representa o quanto remunera o título de menor risco disponível para aplicação no mercado. Tipicamente é utilizado o título de dívida de curto prazo do governo Norte Americano como taxa livre de risco.

O Beta diz respeito a uma medida de risco sistêmico, ou risco país. Assume-se que uma carteira composta por todos os ativos da economia em suas proporções é a carteira de mercado e que ela possui beta igual a 1.

Então, se um ativo possui beta igual a 1.20 significa que ele oscila 20% mais que o beta, ou seja, tem maior risco.

Em ações um ótimo exemplo de Beta é o índice Ibovespa.

O retorno esperado do mercado é quanto se espera que a carteira do mercado renda em determinado período.

Por exemplo, se a expectativa de mercado é que o Ibovespa renda 10% no próximo ano utiliza-se 10% na equação.

Ele é subtraído da taxa livre de risco para obter o prêmio que o investidor recebe ao investir no mercado ao invés de no ativo livre de risco.

Vamos na prática calcular o retorno esperado de um ativo.

Suponha-se que a taxa livre de risco seja de 10% o retorno esperado do mercado de 28% enquanto que o beta do ativo que queremos calcular seja de 0.40, ou seja, ele varia 40% menos que o índice de mercado.

Colocando estes dados na equação referenciada anteriormente, temos que:

![]()

Onde a é o índice de Jensen, Rp o retorno do ativo, Rf a taxa livre de risco, B o beta e Rm o retorno da carteira de mercado. Vamos voltar ao nosso exemplo anterior, com o retorno do ativo de 20%, e calcular na prática o índice de Jensen.

α = (20% – 10%) – 0.40 (28% – 10%)

Temos que o alpha de Jensen é igual a 0.028, mas o que isto significa?

Significa que o ativo gerou Alpha, ou seja, o índice de alpha maior que zero representa retorno maior que o esperado do ativo.

Agora vamos supor que o retorno do ativo tenha sido de 15% e vamos calcular Jensen:

a = (15% – 10%) – 0.40 (28% – 10%)

Resolvendo esta equação temos que a = – 0.022.

Ou seja, o retorno do ativo ficou abaixo das expectativas demonstradas pelo CAPM.

Outra forma de observar o índice

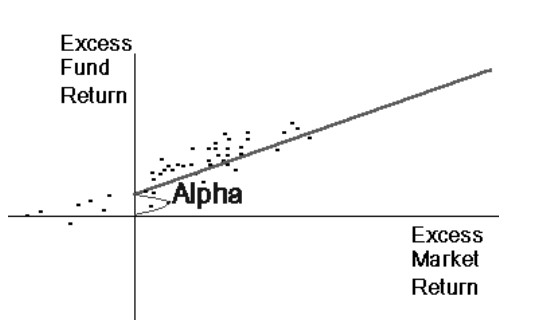

Outra forma interessante de se observar o índice é através do modelo matemático de regressão linear.

No gráfico, o eixo vertical representa o retorno acima da taxa livre de risco da carteira de ativos escolhida, enquanto na linha horizontal é representado o retorno acima da taxa livre de risco da carteira de mercado.

Os pontos representam retornos específicos dos ativos e da carteira de mercado em determinado período de tempo.

Quanto mais à esquerda e acima o ponto ou a reta estiver melhor foi o desempenho do fundo em relação à carteira de mercado, pois se movimentando nesse sentido temos que o retorno do ativo é cada vez maior enquanto o do mercado cada vez menor.

Da mesma forma, quanto mais abaixo e à direita significa que o ativo está performando cada vez pior em relação ao mercado.

Juntando todos estes pontos e aplicando a regressão linear é possível formar a reta representada no gráfico.

Nesta reta, o coeficiente angular, ou seja, sua inclinação, representa o Beta, enquanto que o coeficiente linear, ou seja, a posição da reta, representa o Alpha.

Em um cenário hipotético de um fundo perfeitamente eficiente ele teria sua reta e seus pontos localizados todos no segundo quadrante da função, onde o retorno do ativo é positivo mesmo com o mercado negativo, ou seja, seria um fundo que teria excelente performance mesmo em um cenário adverso.

Alfa de Jensen – Conclusão

O Alfa de Jensen é o objetivo de quase todos os fundos e carteira de investimentos, afinal, todos desejam superar o mercado.

Dessa maneira, é uma medida importantíssima para avaliar o histórico de um gestor é saber se vale a pena aplicar em um determinado fundo.

O que você achou do Alfa de Jensen? Você já o utilizou alguma vez? Alguma dúvida sobre ele? Escreva nos comentários!