Ativo Circulante: o que é e como analisar essa conta patrimonial

O ativo circulante de uma empresa é um fator importante que deve ser avaliado com cautela pelo investidor na hora de definir em qual empresa aplicar seu dinheiro.

Integrante do balanço patrimonial da empresa, o ativo circulante está relacionado aos bens e diretos de curto prazo que uma companhia possui, por isso é fundamental para definir a capacidade da empresa em honrar suas obrigações de curto prazo, além de outros fatores.

O que é o ativo circulante?

O ativo circulante de uma companhia, que também pode ser chamado de capital de giro são todos os bens e valores positivos que a empresa possui e que podem ser incluídos em seu patrimônio no curto prazo.

Esse tipo de ativo é considerado de alta liquidez, pois pode ser convertido em dinheiro em caixa rapidamente. Para ser considerado um ativo circulante a realização precisa ocorrer num prazo de 12 meses após o balanço, ou seja, até o final do próximo exercício.

Ou seja, uma empresa cujo seu exercício será encerrado no dia 31 de dezembro de 2019 deverá colocar na conta do ativo circulante todos os bens e direito que conseguirá transformar em dinheiro até o dia 31 de dezembro de 2020.

Contudo, para as companhias que possuem um ciclo operacional maior do que o exercício social, o prazo de classificação é definido de acordo com o período de duração do seu ciclo.

O que pode compôr o ativo circulante?

Entre os bens e direitos de uma companhia que podem ser convertidos em dinheiro no curto prazo e, portanto, compõem o ativo circulante estão os depósitos bancários, aplicações financeiras, despesas antecipadas, mercadorias, matérias-primas, entre outras coisas.

O conjunto de bens, direitos e obrigações de uma empresa formam o balanço patrimonial de uma companhia. Portanto, podemos separar os ativos em duas partes: o ativo circulante e os ativo não circulante.

O que diferencia esses dois tipos de ativos é, basicamente, a liquidez.

O ativo não circulante inclui todas as contas de longo prazo ou aquelas que são imobilizadas, como imóveis, marcas e patentes, tecnologias, entre outras coisas e que, portanto, não podem ser convertidas em dinheiro de maneira rápida. Não possuem liquidez.

Se você subtrair o passivo do ativo resultado será o patrimônio líquido da companhia.

Qual a função do ativo circulante dentro do balanço patrimonial?

Já sabemos o que é o ativos circulante, certo? Mas qual será a função do ativo circulante dentro do balanço patrimonial?

Antes de responder a essa questão vamos explicar um pouco melhor o que é o balanço patrimonial e porque ele é importante.

O balanço patrimonial é a conta que tem como função registrar todos os recursos da companhia incluindo as reservas de capital. Nessa conta também são considerados os resultados líquidos do exercício da empresa durante o período contábil. .

Assim, o balanço patrimonial tem como objetivo representar de forma qualitativa e quantitativa tudo que a empresa possui.

Através do balanço patrimonial os gestores, investidores e outros interessados podem, entre outras coisas:

- Compreender as fontes de despesas e recursos da empresa

- Avaliar o desempenho da empresa por meio da evolução do seu patrimônio ao longo dos anos

- Definir o valor da empresa por meio de seus ativos ou patrimônio líquido

- Determinar a possibilidade de pagamento de proventos aos sócios e acionistas da companhia

- Determinar as necessidades operacionais e financeiras do negócio

- Conhecer a situação patrimonial da companhia, por meio de seus bens, direitos e obrigações em determinado período

Dessa maneira saber o que é e como analisar o balanço patrimonial é fundamental para todos os interessados em determinado negócio, incluindo os investidores que podem usar a conta para avaliar a situação da empresa para decidir se vale a pena ou não investir nela.

O patrimônio líquido de uma companhia compreende todos os seus recursos próprios. O cálculo do patrimônio líquido, como dissemos, é sempre a diferença entre o total de ativos e o total de passivos

No grupo dos ativos está o ativo circulante, dessa maneira, quanto melhor for essa métrica melhor será o resultado do balanço patrimonial da empresa.

Como o ativo circulante é organizado?

Como o ativo circulante é organizado? Essa é uma dúvida que pode se surgir se você chegou até aqui. Entender como o ativo circulante é organizado pode te ajudar a entender melhor como funciona cada conta de uma empresa.

Em primeiro lugar é importante destacar que os ativos circulantes são subdivididos em três categorias para facilitar a compreensão da origem dos recursos da companhia.

As três categorias são:

- Ativo Circulante Operacional

- Ativo Circulante Líquido

- Ativo Circulante Cíclico

Ativo Circulante Operacional

O ativo circulante operacional, como o próprio nome sugere, se refere às etapas operacionais da companhia. Aquelas que são cruciais para seu funcionamento.

Os ativos operacionais podem ser circulantes ou não circulantes quando não podem ser convertidos em dinheiro no curto prazo.

Alguns exemplos de ativos circulantes operacionais são estoques ou duplicatas a receber. Já alguns exemplos de ativos não circulantes operacionais são as ferramentas e equipamentos usados na produção da empresa.

Ativo Circulante Líquido

O ativo circulante líquido, que também pode ser chamado de financeiro, se refere aos recursos que a empresa adquiriu a partir de suas atividades em determinado período ou de suas aplicações financeiras.

Alguns exemplos de ativos líquidos são aplicações em ações, fundos de investimentos e também aplicações títulos públicos.

Além dos investimentos, os ganhos de caixa da companhia com prestação de serviços e vendas de produtos também é um exemplo de ativo circulante líquido.

Essa modalidade também pode ser dividida entre circulante e não circulante dependendo da sua liquidez.

Ativo Circulante Cíclico

O ativo circulante cíclico está ligado às atividades rotineiras do negócios que, portanto, se repetem sempre.

Em geral, os recursos dos ativos circulantes cíclicos são usados para cobrir passivos cíclicos que costumam estar ligados à atividades fundamentais para o funcionamento da empresa.

Os principais exemplos de ativos cíclicos incluem adiantamento com fornecedores e de mercadorias, além de duplicatas a receber e pagamentos relacionados à estoques.

Classificação das contas que compõem o ativo circulante

Essa são as três categorias de ativos circulantes que existem, mas não é só isso que é usado na hora de organizar a conta do ativo circulante.

É preciso compreender também quais são as contas que compõe essa categoria.

As contas que fazem parte do ativo circulante de uma companhia são divididas em três categorias, a saber:

- Disponibilidades;

- Créditos;

- Estoque.

Disponibilidades

As disponibilidades se referem, basicamente, ao dinheiro que a companhia possui em suas contas e está sempre disponível para transações imediatas, portanto as disponibilidades são ativos mais líquidos dentro da categoria.

As principais contas dentro das disponibilidades incluem: caixa, conta-corrente, aplicações financeiras, depósitos à vista, Provisão para Créditos de Liquidação Duvidosa. Vamos falar de cada uma dessas contas mais à frente.

Créditos

Os créditos também representam ganhos das empresas, mas são ativos com menor liquidez se comparado às disponibilidades.

Eles não são recursos aos quais a empresa possui acesso imediato e sim fundos que a empresa possui com parceiros, instituições financeiras e fornecedores que podem ser acessados como empréstimos ou como compra de mercadorias.

Os créditos incluem duplicatas a receber, títulos a receber, juros a receber e outros créditos.

Estoque

As mercadorias que a empresa possui em seu estoque e que ainda não foram vendidas também constituem a conta de ativo circulante. Isso porque elas podem ser vendidas e transformadas em dinheiro rapidamente.

Ademais, matérias-primas e produtos que ainda estão sendo confeccionados também possuem valor e podem ser vendidos. Contudo, esse tipo de operação é mais comum quando a empresa está passando por algum problema financeiro.

Composição do ativo circulante

Já falamos sobre as categorias que compõem os ativos, agora vamos falar mais especificamente sobre algumas das principais contas do ativo circulante em cada categoria.

Caixa

O caixa se refere ao dinheiro que a empresa possui em espécie e pode ser usado a qualquer momento. Essa é a conta com maior liquidez dentro do ativo circulante.

Conta-corrente

A conta-corrente diz respeito aos recursos que a empresa possui em uma conta-corrente de livre movimentação, ou seja, cujo dinheiro disponível pode resgatado pelo cliente a qualquer momento.

Essas contas são mantidas pelas empresas com a finalidade de obter recursos para compras com cheque ou cartão, vendas a partir do recebimento parcelado no banco ou empréstimos.

Aplicações financeiras

As aplicações financeiras, como diz o próprio nome, são os investimentos que a empresa possui e que podem ser resgatados no curto prazo como aplicações em ações, fundos de investimento e títulos públicos.

Depósitos à vista

A conta de depósitos à vista diz respeito a valores depositados na conta da empresa em cheque ou dinheiro que serão liquidados no curto prazo.

Provisão para Créditos de Liquidação Duvidosa

Quando uma empresa faz uma venda a prazo ou fornecer um crédito ela corre risco de não receber o valor todo o valor devido pelo cliente. Nesse sentido, a Provisão para Créditos de Liquidação Duvidosa é uma parcela que a empresa estipula que não vai receber em decorrência de maus-pagadores.

Essa é uma conta redutora, isso quer dizer que ela entra no ativo com saldo negativo diminuindo os valores a receber de clientes.

Contas a receber

As contas a receber dizem respeitos ao valor de vendas que a empresa realizou mas que ainda não recebeu, ela podem ser em forma de cheques, cartão ou compras parceladas no curto prazo.

Títulos a receber

Em geral os títulos a receber são representados por notas promissórias.

Esses são títulos podem provenientes de duplicatas que não foram pagas na data do vencimento e portanto tiveram os valores renegociados e representado em notas promissórias outro tipo de título da mesma natureza com prazo e vencimento prorrogado conforme definido pela empresa e a outra parte envolvida.

Os títulos a receber também se referem a valores a receber provenientes de empréstimos a terceiro e vendas que estejam ligadas às atividades normais da empresa, como venda de investimento, ações, debêntures, imóveis, maquinários, entre outras coisas.

Adiantamento de fornecedores

Os valores repassados como adiantamento de fornecedores de matéria-prima também ficam registrado no ativo circulante da empresa.

Nesse caso, a baixa da conta será realizada quando o recebimento for efetivado. Assim, será feito registro do custo total na conta correspondente de Estoques ou, se houver saldo a pagar, na conta de Fornecedores no passivo circulante.

Estoque

Os estoques se referem aos produtos que a empresa dispõe para venda. Nessa conta ficam registrados os valores para os estoques na data do fechamento do balanço.

A conta Estoques inclui:

- Estoque de produtos acabados;

- Estoques de mercadorias para revenda;

- Estoques de produtos em elaboração;

- Estoque de matéria-prima;

- Estoque de materiais;

- Estoque de mercadorias em trânsito;

- Provisão para ajuste ao valor de mercado.

Exemplo do ativo circulante de uma empresa

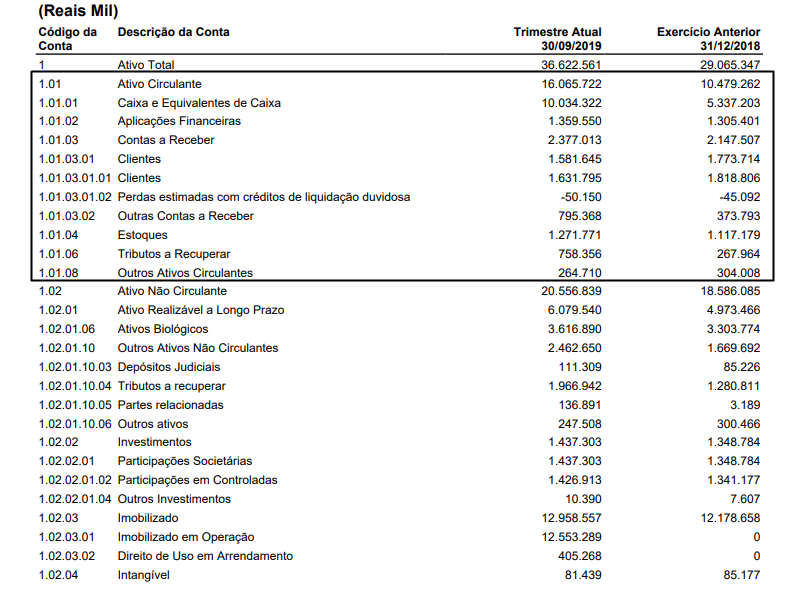

Para você ter uma ideia um pouco mais clara de como o ativo circulante é organizado no balanço patrimonial de uma empresa veja o exemplo de ativo circulante da Klabin.

Como você pode observar, na conta de ativo circulante da Klabin, é possível ver as principais contas que citamos anteriormente, incluindo caixa, aplicações financeiras, contas a receber, Provisão para Créditos de Liquidação Duvidosa, entre outras contas.

Veja que a cota de Provisão para Créditos de Liquidação Duvidosa, no balanço da Klabin chamado de Perdas Estimadas com créditos de liquidação duvidosa entrou na conta com saldo negativo, pois como dissemos ela é uma conta redutora.

Além disso, o ativo da companhia também inclui a conta tributos a recuperar que se referem a impostos que foram pagos nas compras de mercadorias.

Eles entram conta como com a denominação “a recuperar” pois quando a mercadoria é vendida pela companhia o valor do imposto será deduzido dos impostos a recolher.

Assim, a empresa, no caso a Klabin, vai pagar apenas a diferença entre os impostos das compras e os impostos das vendas.

As contas de tributos a recuperar incluem:

- ICMS a recuperar – Imposto sobre a Circulação de Mercadorias e Serviços cuja alíquota é de 17%

- PIS a recuperar – Programa de Integração Social cuja alíquota é de 1,65%

- COFINS a recuperar – Contribuição para Financiamento da Seguridade Social cuja alíquota é de 7,6%

- IPI a recuperar – Imposto sobre Produtos Industrializados cuja alíquota varia dependendo de cada produto

É importante destacar que as alíquotas de cada imposto podem variar dependendo da legislação vigente.

Além disso, quando o valor compras é maior do que o valor de vendas então a empresa não irá recuperar o valor dos impostos, mas é raro que isso aconteça.

Ativo circulante e indicadores de liquidez

Uma forma de avaliar a saúde financeira de uma empresa é analisando o seu grau de liquidez. O cálculo da liquidez vai nos mostrar a capacidade de uma organização em cumprir com seus acordos e saldar as suas dívidas.

A capacidade de uma empresa de cobrir suas dívidas é calculada a partir da relação entre os valores dos seus ativos e passivos. Portanto, o ativo circulante está diretamente relacionado a liquidez de um companhia.

Para definir o quanto uma empresa está apta a cobrir suas dívidas foram criados três índices de liquidez:

- Liquidez corrente

- Liquidez seca

- Liquidez geral

Liquidez corrente

O índice mais comumente utilizado é o de liquidez corrente, que é capaz de nos dar um diagnóstico rápido da situação patrimonial de uma empresa.

Para realizar esse cálculo desse indicador basta dividir o ativo circulante pelo passivo circulante da companhia. Quanto mais alto for o índice melhor será a liquidez da empresa.

Um coeficiente de liquidez maior do que 1 é considerado bom, e qualquer coisa abaixo de 1 pode ser considerado ruim ou perigoso.

Nos casos em que a liquidez corrente resultar em um número menor do que 1, significa que a empresa, possivelmente, terá dificuldades em cumprir com suas obrigações de curto prazo junto aos seus credores.

Em geral companhias saudáveis apresentam, nesses índices, valores significativamente superiores a 1. Além disso, as empresas sólidas tendem a pagar generosos dividendos aos seus acionistas, ou mesmo fazer constantes recompras de ações.

Essas ações, no entanto, reduzem o excesso de reservas de ativo circulante de uma companhia, o que ajuda a puxar o coeficiente de liquidez corrente para mais próximo de 1.

Contudo, a liquidez corrente não é um indicador que deve ser avaliado sozinho, pois não consegue apresentar todos os fatores de uma empresa.

As companhias podem fazer, por exemplo, mudanças legais nas estruturais de seus balanços causando distorções no indicador de modo que pareçam mais saudáveis do que realmente são.

Por isso, é preciso sempre analisar de forma detalhada os ativos circulantes de uma companhia para entender possíveis anomalias que podem tornar esse coeficiente praticamente inútil.

Apesar disso, de maneira geral, o índice de liquidez corrente pode servir para avaliar a grande maioria dos casos de empresas tanto listadas em bolsa quanto as de capital fechado.

Liquidez Seca

O índice liquidez seca é bem parecido com o índice de liquidez corrente. Porém eles diferenciam pelo fato de que o primeiro desconsidera os estoques do ativo circulante da empresa. Isso porque no curto prazo esses diretos são menos realizáveis.

Nesse sentido, a liquidez seca leva em consideração valores cujos quais a empresa dispõe para pagar suas contas no curto prazo mesmo que não consiga vender suas mercadorias em estoque.

Para calcular a liquidez seca basta usar a seguinte fórmula:

- Liquidez Seca = (Ativo Circulante – Estoques)/Passivo Circulante

Como esse indicador é mais rigoroso o seu resultado é menor do que o da liquidez corrente.

Liquidez Geral

A liquidez geral tem o objetivo apresentar uma visão da solvência da empresa no longo prazo, por isso ela considera os elementos da liquidez corrente mas acrescenta direitos e obrigações da companhia em uma prazo maior.

Ou seja, ela também considera o Realizável e Exigível de longo prazo da empresa.

A fórmula para calcular a liquidez geral é:

- Liquidez Geral = (Ativo Circulante + Realizável a Longo Prazo)/(Passivo Circulante + Passivo Não Circulante)

Cálculo do Capital Circulante Líquido

O capital circulante líquido de uma empresa também conhecido por capital de giro líquido diz respeito ao que chamados de folga financeira de um negócio.

Essa métrica representa a quantidade de dinheiro que permite que um determinado empreendimento possa girar seu estoque de maneira adequada.

Para calcular o capital de giro líquido (CGL) de uma empresa basta subtrair o passivo circulante (PC) do ativo circulante (AC)

A fórmula do capital de giro líquido, portanto, é:

- CGL = AC – PC

O resultado desse cálculo vai fornecer uma ideia de quanto o passivo circulante representa do ativo circulante.

Por que analisar o ativo circulante é tão importante?

Neste artigo falamos sobre o que é o ativo circulante e como ele é organizado, mas você deve estar se perguntando: Por que analisar o ativo circulante é tão importante?

O ativo circulante de uma empresa representa os bens e direito de curto prazo que uma empresa possui e podem ser incluido em seu patrimônio. Por isso ele considera diversas contas de curto prazo incluindo caixa, contas a receber, aplicações financeiras, depósitos à vista, entre outras.

O ativo circulante, nesse sentido, nos fornece uma ideia da geração da companhia o que é fundamental para o desenvolvimento sólido de uma empresa.

Ademais, o ativo circulante de uma empresa representa o dinheiro que a empresa vai usar para cobrir suas obrigações no curto prazo, portanto está diretamente ligada a liquidez da companhia

O Indicador mais usado, nesse caso, é a liquidez corrente, cujo valor é resultado da divisão do ativo circulante pelo passivo circulante.

Quando o resultado para o índice de liquidez corrente é maior que o 1 o indicador é considerado bom, ou seja, a empresa possui boa capacidade de pagamento de suas obrigações no curto prazo.

Por outro lado, se o valor for menor do que 1 a liquidez corrente da empresa é considerada ruim ou perigosa, isso porque ela possui chances de não conseguir cumprir com suas obrigações no curto prazo o que pode gerar problemas graves para o negócio.

De forma geral, as empresas mais sólidas no mercado possuem índices bons índices de liquidez.

Além disso, empresas que possuem melhor geração de caixa e podem cumprir com suas obrigações têm uma tendência maior a distribuir proventos, incluindo dividendos e Juros sobre Capital Próprio, o que é fundamental para investidores que buscam melhores resultados de suas aplicações no longo prazo.

Por isso, avaliar a ativo circulante de uma empresa e todas as implicações é fundamental para o investidor que deseja fazer as melhores aplicações no longo prazo.

O que é o passivo de uma empresa?

O passivo representa o saldo de obrigações que uma empresa possui. O passivo é representado na coluna da direta no balanço patrimonial enquanto o ativo fica do lado esquerdo.

O que são ativos?

Em contabilidade, os ativos representam valores que indicam os bens e direitos de uma empresa.

O que é ativo permanente?

Um ativo permanente se refere ao um bem ou direito duradouro que está relacionado ao funcionamento da empresa, portanto, é permanente.

O que ativo intangível?

Os ativos intangíveis são aqueles que fazem parte do patrimônio de uma empresa mas não possuem existência física. Alguns exemplos são: marcas, patentes, software, etc.

O que é o passivo circulante de uma empresa?

O passivo circulante, ao contrário do ativo circulante, representa as obrigações da empresa no curto prazo, incluindo aluguel, impostos, salários, fornecedores, entre outras contas.