Como analisar uma ação: um guia básico

Uma das perguntas mais frequentes que recebemos aqui na Suno é “A ação X está com um bom preço? Devo comprar?”.

A grande verdade é que na maioria esmagadora das vezes é quase impossível responder essa pergunta rapidamente. A precificação de uma ação e a análise da oportunidade de compra é bem diferente de como isso é feito com outros bens.

Por exemplo: caso você queira comprar um novo smartphone. Você define as configurações de tela, memória, câmera e outros fatores e então vai nas diferentes lojas e avalia os preços. Pode comparar modelos de marcas diferentes e com configurações parecidas, ou mesmo, conferir a média de preço em sites da internet.

Se você viu que um celular muito parecido custa R$1000 em uma loja, e em outra custa R$900, a avaliação de qual te o melhor preço é bastante simples. Ou mesmo, se você avaliar que até o mês passado esse mesmo celular custava R$1200, e hoje está mais barato, também te indica que é uma boa oportunidade.

Porém, quando falamos de ações na bolsa as coisas não funcionam assim.

Vamos pensar na OGX, suas ações chegaram a valer mais de R$20 há alguns anos atrás, quando caíram para R$15 reais isso parecia uma compra óbvia, em seguida elas caíram para R$5 e em um determinado momento para R$1 real. Se você aplicasse a mesma lógica de precificação usada em uma compra cotidiana, comprar por R$1 real algo que valia R$20 meses antes seria uma oportunidade imperdível.

Ainda assim, as ações da empresa continuaram sofrendo quedas, chegando a valer menos de 10 centavos, e dificilmente um dia irão voltar aos patamares de 2 dígitos.

O histórico de preço de uma ação é um indicador pouco confiável quando visto de maneira isolada, o fato de uma ação já ter tido um preço alto no passado, não significa que esse preço irá se repetir e por isso é importante que você faça uma análise mais aprofundada da empresa que deseja investir.

Aviso importante:

Antes de continuar lendo, é importante ressaltar que esse artigo é um guia básico, como explicado no título, em breve iremos lançar um material completo sobre o tema, porém, caso você esteja iniciando e queira saber mais sobre como analisar uma ação, essa leitura com certeza irá te ajudar.

Os tipos de análise de ações

Existem dois tipos básicos de análises que podem ser feitas em uma ação, a análise fundamentalista e a análise técnica.

A análise técnica é muito utilizada por traders, e se baseiam no valor de uma ação no momento, eles avaliam aspectos técnicos e gráfico, bem como os volumes de negociação no mercado, para determinar quando comprar e vender.

Os analistas técnicos, também conhecidos por grafistas, confiam que o preço da ação, já está considerando todos os fatores possíveis.

Por outro lado, temos a análise fundamentalista, usada por grandes investidores como Warren Buffett e Luiz Barsi, e que também é a análise que iremos abordar neste artigo.

Nesse tipo de análise os fatores avaliados vão muito além do preço e o volume negociado, uma análise fundamental engloba o estudo dos resultados financeiros, situação macroeconômica, gestão, governança corporativa e mais uma série de fatores que indicam a solidez que uma empresa possui.

É o tipo de análise focada na construção de valor, e na estratégia de longo prazo, usada pelos gestores mais bem-sucedidos da história.

Análise Fundamentalista

Podemos dividir os grandes pontos abordados em uma análise fundamentalista em:

Análise macroeconômica

Nesse aspecto é avaliada a conjuntura econômica, perspectivas e cenários futuros para os diversos setores da economia.

O objetivo aqui é analisar quais os cenários mais prováveis para aquele mercado em particular caminhar nos próximos anos com base no que sabemos hoje.

Análise qualitativa

Aqui avaliamos o histórico de resultados da empresa, a sua governança corporativa, ou seja, se seu time de gestores é bem qualificado e tem tomado boas decisões, o setor de atuação e outros aspectos.

Análise quantitativa

Esse é o momento de se avaliar o resultado financeiro da empresa: margens operacionais, rentabilidade e endividamento são alguns dos fatores avaliados.

Existe a análise horizontal, que é a análise do histórico de métrica especifica. E a análise vertical que é a análise de todas as métricas em um determinado período.

Valuation

Por fim, o valuation é análise da relação entre preço e valor de negociação de uma empresa, e o quão atrativa essa relação é para um investidor.

Existe muita subjetividade em uma análise e no processo de valuation. É possível que mesmo grandes analistas cheguem em conclusões diferentes sobre o mesmo papel.

Em 2016, quase que na mesma época, o megainvestidor Carl Icahn se desfazia de suas ações da Apple enquanto o bilionário Warren Buffett comprava as mesmas ações. Dois dos maiores investidores da história, um na ponta contrária do outro. Por enquanto, Buffett parece estar levando a melhor: as ações da Apple estão negociam na máxima histórica no momento que escrevemos este artigo.

Análise das demonstrações financeiras

O início de uma análise fundamentalista se dá através do estudo das suas demonstrações financeiras, conhecidas como:

- Balanço patrimonial;

- DRE: demonstração de resultado do exercício.

Para empresas listadas na bolsa, esses documentos são disponibilizados de maneira pública.

Vamos supor que estamos analisando o quão interessante é comprar uma ação da Petrobras.

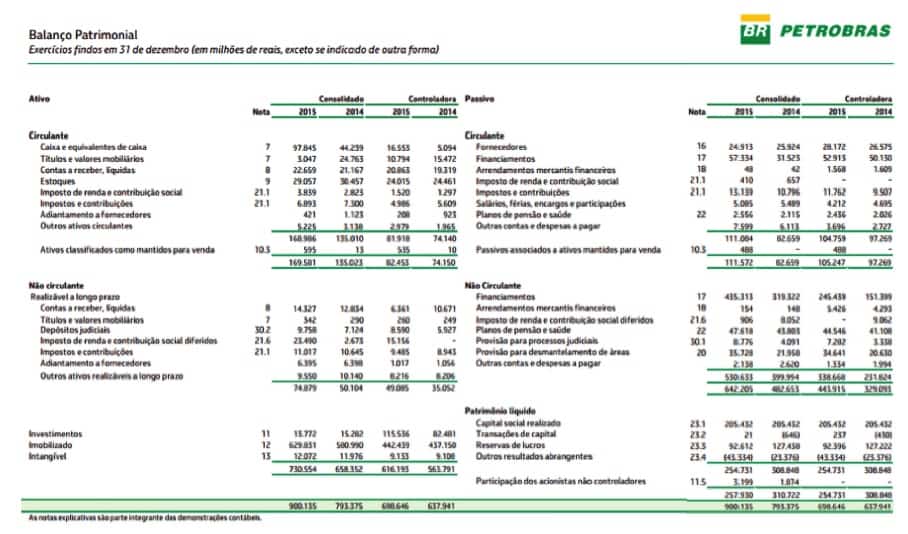

Nesse caso teríamos o seu Balanço Patrimonial, como mostrado abaixo para 31/12/2015.

Esse balanço dá uma ideia geral de como está a situação da empresa naquele momento. Seus ativos, passivos, investimentos, ou seja, tudo o que ela efetivamente possui.

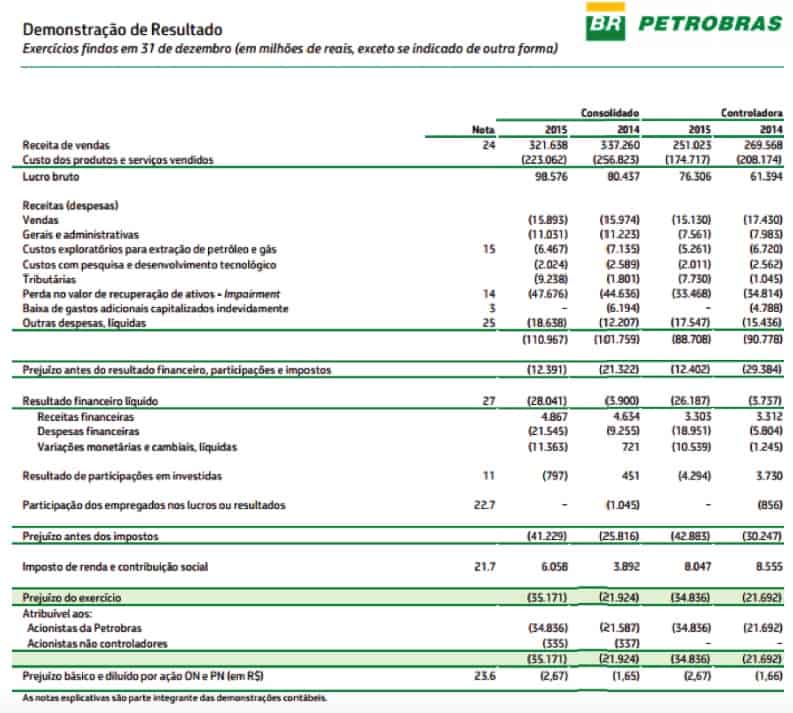

Em um segundo ponto, teremos a DRE da empresa, também para o mesmo período.

Na DRE podemos acompanhar os resultados financeiros, margens de lucro, custos operacionais, evolução das despesas, e diversos outros fatores que servem de base para a análise.

Dentre os principais indicadores que são avaliados com base nesses dois documentos, podemos destacar:

- Retorno sobre os ativos;

- Retorno sobre o patrimônio líquido;

- Margem líquida da empresa;

- Alavancagem financeira e outros.

E isso é somente o início da análise, pois ainda é preciso avaliar uma série de outros fatores, que vão além da análise econômica.

Os múltiplos de uma empresa

Após analisar o balanço da empresa, você determina se gostou ou não do que viu, caso não tenha, você para por aí, mas mesmo que tenha gostado dos resultados, ainda não é a hora de tomar a decisão de compra.

É importante avaliar como a empresa se comporta em relação às outras empresas do mesmo setor, empresas que possuem uma condição atual e perspectivas ainda melhores e estão sendo negociadas por um preço mais atrativo.

Existem diversos múltiplos (indicadores) que podem te ajudar a comparar empresas do mesmo setor, e assim te ajudar a tomar a melhor decisão de compra.

- P/L= preço da ação / lucro por ação. Esse múltiplo é o mais utilizado para comparação entre empresas, pois, representa em quantos anos o acionista terá o retorno do seu investimento. Exemplo: quando afirmamos que uma companhia tem P/L de 5x, isso significa que o preço que você vai pagar por aquela ação será recuperado em 5 anos de lucro da companhia.

- EV/Ebitda= Valor total da empresa incluindo o valor de mercado das ações mais suas dívidas (enterprise value) / Ebitda (Resultado operacional da companhia mais depreciação e amortização). Esse múltiplo pode ser mais utilizado que o P/L em alguns casos porque ele adiciona à equação a dívida da companhia. Muitas vezes uma empresa pode parecer mais barata que a outra pelo múltiplo do P/L simplesmente porque é mais endividada. Nesse caso a análise do EV/Ebitda impedirá que o investidor tome a decisão errada.

- ROE= Retorno sobre Patrimônio Líquido (em português). Esse múltiplo revela qual é o retorno que os sócios da empresa estão tendo em relação ao dinheiro que eles investiram na companhia (seja com capital próprio, seja com empréstimos utilizados para levar adiante esses investimentos). O mercado olha muito o ROE principalmente ao analisar as instituições financeiras. Em geral, um ROE acima da taxa Selic significa que o banco está gerando valor ao longo do tempo.

- P/VPA= preço da ação / valor patrimonial da ação (em português). Benjamin Graham gostava muito de usar esse indicador para encontrar ações baratas na Bolsa. O indicador compara o valor das ações com o valor investido pelos sócios para construir as empresas. Graham defendia a compra de uma cesta de ações negociadas por menos que 70% do patrimônio líquido porque, ao longo do tempo, na maioria dos casos essa relação tenderia a superar os 100%.

É importante ressaltar que os múltiplos ajudam na tomada de decisão, mas não devem ser usados de forma isolada, mas sim como complementos a uma análise aprofundada da empresa.

Outros fatores importantes em uma análise

Além disso, um analista mais zeloso e experiente, irá analisar fatores como o dividend yield, índices de endividamento e rentabilidade, sempre buscando complementar ao máximo as informações que possui, antes de tomar uma decisão de compra ou venda.

Conclusões sobre a análise de ações

O processo de avaliação de uma ação, para determinar se ela é ou não uma compra interessante, é bastante complexo, envolvendo muitas variáveis e indicadores que demandam experiência prática e teórica para serem devidamente analisados.

Mesmo tendo poucas empresas na bolsa para o seu potencial, o Brasil tem mais de 400 ações listadas, o que torna praticamente impossível que qualquer pessoa seja capaz de analisar todas as ações com um índice de qualidade ótimo, visto que a análise completa envolveria a necessidade de conhecer a fundo, ou ao menos com uma boa dose de profundidade, os mercados onde cada empresa está inserida.

Por isso, uma boa dica para alguém que queira realizar as próprias análises e ainda está começando, é se focar em mercados que você possui algum conhecimento prévio, por já ter atuado nele.

Um segundo ponto interessante, é buscar análises independentes publicadas na internet sobre a ação, sempre checando se a fonte das mesmas é confiável, e buscando comparar mais de um resultado, e em seguida, debater isso com a sua própria análise.

Por fim, caso você não tenha o tempo ou o conhecimento necessário para realizar as análises sozinho, o mais indicado é que busque o apoio profissional, visto que uma análise mal-feita pode significar a perda do seu patrimônio.

Saiba mais sobre como a Suno Research pode te ajudar a ter sucesso investindo na Bolsa