Correlação de ativos: Aprenda o que é este indicador e como ele pode lhe ajudar

Você já notou que determinados ativos variam conforme certas variáveis econômicas? Isto se dá por conta da correlação de ativos.

Mas o que é a correlação de ativos?

A correlação de ativos é uma medida estatística que mede a relação entre duas variáveis. Ela varia entre 1 (correlação perfeitamente positiva) e -1 (correlação perfeitamente negativa). Por exemplo, se o ativo A e B possuem correlação igual a 0,9. E o ativo A tem um aumento de 100% em seu valor, o ativo B irá aumentar em 90%, pois a correlação de ativos é igual a 0,90.

A conta é feita da seguinte forma:

100 x 0,90 = 90%

Um exemplo prático de como funciona a correlação se dá ao analisar a Petrobras.

A Petrobras e o barril de petróleo oscilam de forma diretamente relacionada.

Pois, conforme o preço do barril do petróleo evolui, é esperado que a receita da empresa também o faça.

Dessa forma, um aumento no valor do petróleo, é acompanhado por um aumento na valor de mercado da Petrobras.

Além da correlação positiva, demostrada com este exemplo, existem outros tipos de correlação, são elas:

- Correlação perfeitamente positiva

- Correlação negativa

- Correlação perfeitamente negativa

Correlação perfeitamente positiva

A correlação perfeitamente positiva é semelhante à correlação positiva.

Porém, ela é ainda mais forte.

Na correlação perfeitamente positiva o índice de correlação é igual a 1.

Ou seja, os ativos se movem de forma perfeitamente igual.

Na prática, é muito difícil existir ativos com correlação perfeitamente positiva.

Mesmo ações ON e PN de uma mesma empresas costumam se mover de forma levemente distinta.

Correlação negativa

A correlação negativa é o oposto da correlação positiva.

Ou seja, os ativos se movem em direções distintas. Enquanto um sobe, o outro recua.

Um ótimo exemplo disso é a relação entre dólar e o Ibovespa (índice da bolsa de valores do Brasil).

Comumente, uma subida da bolsa de valores está associada a uma melhora nas expectativas a respeito da economia do país.

Ou seja, um aumento da confiança na economia brasileira, é associado a um fortalecimento do Real, e uma redução do dólar.

Portanto, quando a Bolsa sobe, o dólar tipicamente tende a cair. Da mesma forma, quando o dólar sobe, a bolsa tipicamente tende a cair.

Ou seja, há uma correlação negativa entre estas duas variáveis.

Isto pode ser comprovado ao analisar o comportamento histórico dessas duas variáveis.

Em 2007, por exemplo, quando a economia brasileira passava por um forte otimista, o Ibovespa renovava suas máximas mensalmente, enquanto o dólar estava próximo de suas mínimas históricas, chegando até a R$ 1,60.

Então, com a crise financeira mundial, o Ibovespa iniciou uma queda, cedendo mais de 50% do seu topo. E o dólar chegou a disparar 50% do seu valor.

Embora o Ibovespa, no geral, tenha uma correlação negativa com o dólar, algumas ações podem se mover em conjunto com a moeda americana.

Este costuma ser o caso das empresas exportadoras.

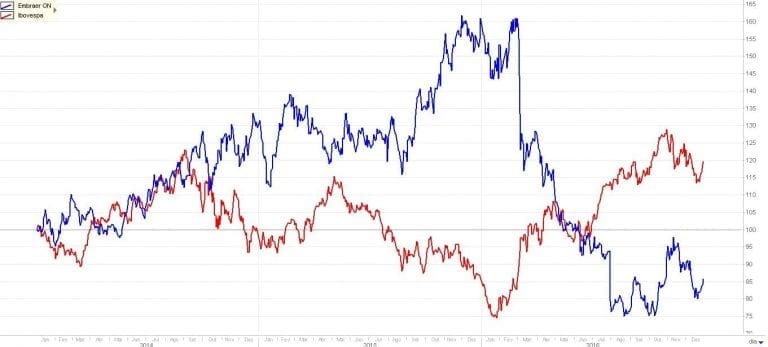

Observe, na imagem acima, como as ações da Embraer muitas vezes se movem na direção oposta do Ibovespa, ou seja, em conjunto com a variação do dólar.

Outras empresas que possuem estas características são as do setor de celulose, como a Suzano e a Klabin.

A importância da correlação

Uma vez compreendida como funciona a correlação e os seus tipos, é crucial perceber a importância deste indicador.

Para montar uma carteira de investimentos bem diversificada é essencial ter ativos com correlação distintas entre si.

Por exemplo, imagine que toda a sua carteira de investimentos está correlacionada muito positivamente com o valor do Ibovespa.

Assim, uma derrocada no valor deste índice, pode diminuir drasticamente o valor de sua carteira.

Por outro lado, se você tiver apenas uma parcela de sua carteira atrelada a este índice, e outra parte atreladas a variáveis como o dólar, sua carteira não irá sofrer muito.

Pois, enquanto os ativos correlacionados ao Ibovespa caem, os ativos atrelados ao dólar sobem.

Por isso, é importante buscar ter ativos com índices de correlações distintos na carteira, de forma a não ficar demasiadamente exposto a riscos específicos.

Uma boa forma de otimizar a diversificação do seu portfólio de investimentos é investir em ativos de classes diferentes.

Os fundos imobiliários, por exemplo, não apresentam uma alta correlação com ações e podem ser ótimos para diversificar a carteira.

Ainda, investimentos em ativos atrelados ao dólar, como os BDR´s, também podem ser considerados como opções para quem busca diversificação.

Uma carteira bem diversificada consegue entregar retornos maiores com uma volatilidade muito menor.

Conclusão sobre a correlação de ativos

Compreender a correlação entre ativos é essencial para o montagem de um bom portfólio de investimentos.

Compreender a correlação entre ativos é essencial para o montagem de um bom portfólio de investimentos.

Como foi visto, é importante que se monte um portfólio diversificado, com ativos com correlação que diferem entre si.

Para isto, você pode contar com a ajuda da Suno Research. Através da assinatura premium você tem acesso às carteiras recomendadas, que envolvem uma otimização da correlação de ativos.