Fiikipedia: Como é o processo de Subscrição?

Fiikipedia

Prof. Baroni – 05 de março de 2020

Como é o processo de Subscrição?

Ontem tive a oportunidade de receber a Gestão e RI da Vinci Partners para debatermos sobre o momento atual e Carta Consulta do FII VISC11. Veja como foi nosso bate-papo:

https://www.youtube.com/watch?v=xZKtGcoIquw

O artigo desta semana, mais uma vez, teve a contribuição do nosso amigo Anderson Gandra Kuster – ele pode contribuir ainda mais com o tema relacionado às novas emissões (subscrições). O mercado de FIIs tem crescido muito e vários investidores iniciantes têm tido dificuldades neste momento. Vale a leitura.

Você sabe o que é subscrição? Se ainda não, descubra no link: https://staging-suno-principal-5gmkxpd6c4fdm3tz.suno.com.br/artigos/fiikipedia-direitos-de-subscricao-mantendo-a-fatia-do-bolo/.

Entrei na Oferta, e agora?

Você acredita nos fundamentos do seu fundo, decidiu aumentar a posição, separou o dinheiro necessário e fez o pedido de subscrição para sua Corretora ou Assessor de Investimentos.

“O que vem depois?”

Esse artigo tem o objetivo de esclarecer em qual ponto você se encontra e aonde irá chegar.

Oferta Pública (ICVM 400) x Oferta Restrita (ICVM 476)

Primeiro, busque saber o tipo de “follow-on” em que você se encontra. Para descobrir, basta procurar nos recentes documentos emitidos pelo fundo em websites especializados (ex.: FundsExplorer e Statusinvest), que podem estar intitulados, dentre outros como:

- Oferta Pública de Distribuição de Cotas, Aviso ao Mercado

- Prospecto Preliminar

- Oferta Pública de Distribuição de Cotas, Restritos – ICVM 476

- Distribuição de Cotas – ICVM

- Fato Relevante

Nessa etapa é importante entender que a Oferta Restrita, diferente da Oferta Pública, não tem obrigatoriedade de publicar Prospecto (documento contendo detalhes da emissão), pois, ocorre de forma rápida (e menos burocrática), portanto, não é possível comprar nem vender os Direitos de Subscrição. Em ambas as Ofertas é essencial o investidor atentar-se ao “Cronograma” para não perder os prazos.

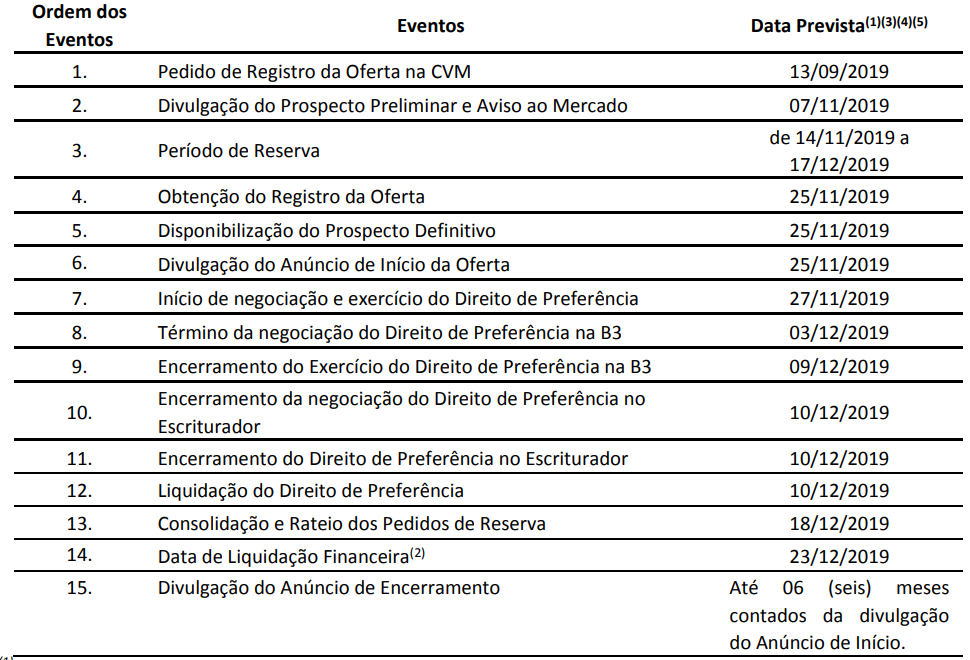

Como exemplo, serão observados os Calendários divulgados do OULG11B (Tabela 1) e do IRDM11 (Tabela 2).

Tabela 1 – OULG11B – Oferta Pública (ICVM-400)

Tabela 2 – IRDM11 – Oferta Restrita (ICVM 476)

|

Evento |

Datas Previstas |

|

Divulgação do Fato Relevante / Formulário de Proventos |

04/fev/20 |

|

Início do período de exercício do Direito de Preferência (Inclusive) |

10/fev/20 |

|

Encerramento do período de exercício do Direito de Preferência na B3 (inclusive) |

20/fev/20 |

|

Encerramento do período de exercício do Direito de Preferência no Escriturador (inclusive) |

21/fev/20 |

|

Data de liquidação do Direito de Preferência |

21/fev/20 |

A princípio, observa-se a nítida diferença de tempo entre o início da Oferta até o período de liquidação, onde na ICVM 476, o tempo inferior a um mês, enquanto na ICVM 400, é de cerca de três meses. Na Oferta Pública, há necessidade de entrega e aprovação de vários documentos junto a CVM, o que gera custos ao fundo, impactando os custos totais de distribuição.

“E quando as minhas cotas poderão ser negociadas (ticker final 11)?”

O Anúncio de Encerramento da distribuição de cotas tem um prazo entre 06 e 24 meses após a liquidação financeira, mas geralmente acontece no mês posterior, logo depois do anúncio da distribuição na B3. Na prática, o anúncio de rendimentos será sucedido por um Comunicado indicando a data da integralização, lembrando que pode variar entre os FIIs.

Caso queira entender um pouco mais sobre os tipos de oferta basta assistir ao vídeo: https://www.youtube.com/watch?v=3j4ApjihtaY

Código final 12, 13, 14, 15, 16 (etc.)

Aos investidores novatos, pode parecer intrigante ou até difícil de entender o motivo do número do ticker com finais 11, 12, 13, 14, etc.

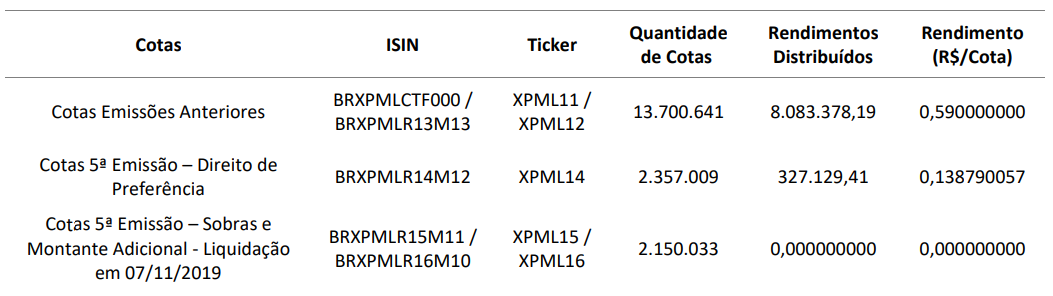

No entanto, esses números têm o objetivo de ordenar cronologicamente o período em que os investidores fizeram suas aplicações financeiras. A seguir temos um exemplo extraído do Comunicado de Mercado do XPML11 (Figura1) divulgado em 14/11/2019.

Figura 1 – 5º Emissão de Cotas do FUNDO XPML – ICVM 400

O cenário do XPML é ordenado da seguinte forma:

- Cota base – XPML11,

- Cota, ainda não integralizada, da emissão anterior – XPML12,

- Direito de subscrição – XPML13 (Não aparece na tabela),

- Cotistas que aderiram à 5ª Emissão e subscreveram cotas durante o período de exercício do direito de subscrição, possuem recibos de cota identificados pelo ticker XPML14,

- Cotistas que aderiram à 5ª Emissão e subscreveram cotas durante o período de alocação de ordens, possuem recibos de cotas identificados pelo ticker XPML15,

- Cotistas que aderiram à 5ª Emissão e subscreveram cotas durante o período de alocação no lote de sobras ou montante adicional, possuem recibos de cotas identificados pelo ticker XPML16.

Portanto, fique alerta aos prazos estabelecidos nos cronogramas, para que você possa exercer, vender ou comprar Direitos de Preferência e saiba que o ticker indica sua adesão ao longo da emissão de cotas.

Em tempo, destacamos que os FIIs citados no artigo foram meramente ilustrativos, isto é, não representa indicação de compra ou venda.

Para dúvidas adicionais, acesse:

https://staging-suno-principal-5gmkxpd6c4fdm3tz.suno.com.br/artigos/fiikipedia-bate-bola-1/