Fundos de papel: Valem a pena?

Quem é nosso assinante e tem acesso às nossas carteiras de fundos imobiliários sabe que temos uma parte relevante de nossas carteiras destinadas a fundos de recebíveis imobiliários, os chamados “fundos de papel”.

Muitos nos perguntam se realmente faz sentido investir nestes fundos em vez de simplesmente investir apenas em fiis de tijolo, e em instrumentos de renda fixa tradicionais, como fundos de renda fixa, CDB, etc, e no Suno Call de hoje, responderei essas dúvidas, mostrando a nossa opinião a respeito desse tipo de fundo.

Em minha visão, fundos imobiliários que investem em recebíveis imobiliários são muito interessantes dentro de uma carteira previdenciária de longo prazo, visto que entregam ao investidor retornos bastante atrativos, geralmente muito superiores ao CDI, e protegem o investidor “imediatamente” da inflação, gerando bastante caixa ao investidor em momentos de inflação alta, preservando seu poder de compra e permitindo que ele tenha uma boa geração de caixa para adquirir novas cotas ou investir em outros ativos.

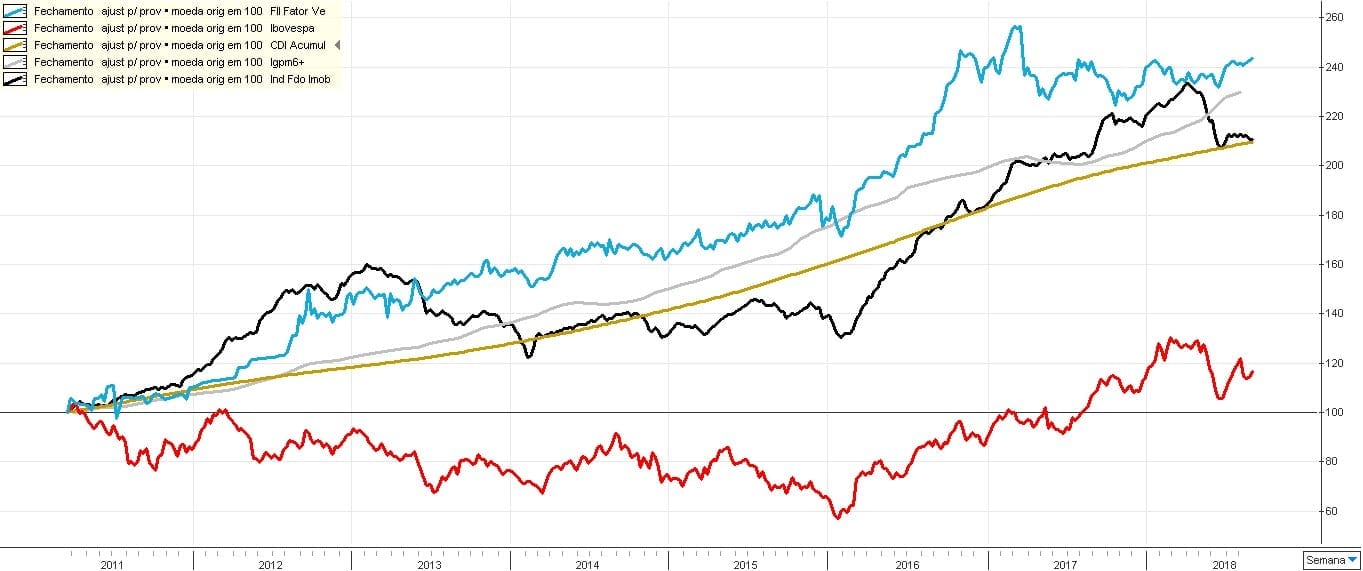

Se olharmos para o desempenho de alguns destes fundos, como o Veritá (VRTA11), por exemplo, veremos um exemplo claro do potencial de rentabilidade entregue por esse perfil de fundo.

No gráfico abaixo, fica nítido o ótimo desempenho deste bom fundo de recebíveis, e desde o final de março de 2011, o VRTA11, considerando os dividendos e a valorização da cota, entregou um retorno de mais de 143%, retorno muito superior ao Ibovespa (em vermelho no gráfico), Ifix e CDI.

Se considerarmos como exemplo hipotético um investidor que adquiriu LCI’s ou LCA’s pagando 100% de CDI durante esse período, o que sabemos que não é nada fácil hoje em dia,o VRTA11 simplesmente entregou um retorno extremamente maior.

Alguns outros fundos de papel que possuem também uma trajetória mais longa no mercado, como o FEXC11, por exemplo, fundo de recebíveis administrado pelo BTG Pactual, também apresentaram uma performance muito positiva, e o gráfico abaixo não deixa dúvidas a respeito da eficiência desse perfil de fundo em entregar retornos diferenciados.

No caso do FEXC11 (BTG Pactual Fundo de CRI), o seu retorno desde maio de 2010 foi de quase 200%, muito acima do Ibovespa e do CDI também.

Interessante notar também que se compararmos o desempenho deste ótimo fundo de recebíveis, o mesmo basicamente empatou com o desempenho das ações ON do Itaú, que entregaram no período uma rentabilidade de 195%, também um ótimo retorno.

Ou seja, investidores que optaram por comprar fundos de recebíveis no passado para compor uma parcela de suas carteiras, conseguiram rendimentos extremamente maiores que índices como Ibovespa e CDI, e chegaram, em inúmeros casos, a superar inclusive o desempenho de ações, e tudo isso com uma volatilidade muito menor e com menos risco, já que a carteira desses fundos são bem diversificadas.

Além da ótima rentabilidade que geralmente estes fundos entregam, outra vantagem dos chamados fundos de papel é sua capacidade de proteger o capital do investidor da inflação e preservar a rentabilidade e poder de compra em momentos de crise, servindo como uma espécie de hedge.

Em períodos de crise, grande parte dos ativos de renda variável se desvaloriza além da conta e muitos fundos de tijolo e empresas acabam enfrentando problemas, muitas vezes tendo que reduzir dividendos, seja por redução de lucro ou de payout. Além disso, nesses momentos, é muito comum o desempenho desses ativos ser muito pior que a inflação ou mesmo o CDI, já que se desvalorizam pontualmente.

Já os fundos imobiliários de papel, por outro lado, por entregarem em sua maioria rentabilidade indexada à inflação (possuem papéis indexados ao IGP-M e IPCA), além de se beneficiarem das taxas de juros (que geralmente estão mais altas em momentos de crise), costumam entregar retornos muito atrativos nesses períodos, elevando seus dividendos e muitas vezes apresentando valorização em suas cotas.

Na prática, o investidor que possui fundos de papel em carteira, tende a continuar obtendo uma elevada rentabilidade mesmo em períodos de crise, e além disso, obtém um fluxo forte de dividendos, permitindo que esse investidor aproveite a crise para investir da melhor forma que julgar, inclusive podendo direcionar esses proventos para compra de ações ou outros fundos desvalorizados.

Ainda hoje, apesar do cenário de juros baixos, é possível encontrar fundos de recebíveis que possuem boas carteiras, com boas garantias, devedores de qualidade, LTV saudável (relação do valor da dívida e o valor das garantias), oferecendo prêmios de mais de 7% ou 8% acima da inflação, o que por si só, já representa uma ótima rentabilidade.

E como os rendimentos são isentos de imposto de renda, a rentabilidade líquida acaba sendo bastante atrativa, e muito superior a NTN-B, por exemplo, que é tributada, e também não paga dividendos mensais.

A propósito, o fato dos fundos imobiliários de papel pagarem dividendos mensais e isentos também é um ponto muito forte a favor, já que permite um efeito robusto dos “juros compostos”, com o investidor reinvestindo os dividendos com uma maior frequência, garantindo uma rentabilidade mais atrativa que outros ativos, de modo geral.

Por fim, o fato desses fundos serem bastante diversificados, com inúmeros ativos diferentes e de devedores variados em suas carteiras, possuírem garantias robustas de uma maneira geral, e sendo estruturas bem “amarradas”, é outro ponto que me conforta, já que em um caso extremo de inadimplência de algum devedor, o fundo como proprietário do CRI pode executar os imóveis cedidos em garantia ou mesmo fianças e outros ativos que servem como garantia na operação, podendo liquidar os ativos e retornando os recursos ao fundo.

Obviamente que, assim como ações e fundos de tijolo, ou outros ativos em geral, existem fundos bons e fundos ruins, e o investidor deve sempre optar por aqueles saudáveis, que possuem uma carteira com bons devedores, boas garantias, carteiras adimplentes e que possuem um bom histórico de gestão.

De qualquer forma, eu avalio que reservar uma parcela da carteira para bons fundos imobiliários de recebíveis, como os presentes em nossas carteiras recomendadas, é fundamental, e tenho certeza que esse tipo de ativo contribuirá positivamente para o incremento da rentabilidade e redução da volatilidade da carteira de qualquer investidor.

Nas nossas carteiras recomendadas temos algumas boas opções de fundos de recebíveis disponíveis, que devem continuar apresentando uma ótima rentabilidade e pagando muitos dividendos aos cotistas.

Caso você ainda não conheça a nossa carteira de fundos imobiliários, convido-lhe a acessá-la, ou se não for ainda nosso assinante, eu lhe convido a assinar e conhecer nossas carteiras e contar com nosso apoio e ajuda. Não tenho dúvidas de que valerá muito a pena.