Radar do Mercado: Cielo (CIEL3) divulga resultados do 2T20

Em nota, a companhia informa que o 2T20 foi fortemente impactado pelas consequências do isolamento social, que impôs restrições de funcionamento ao comércio por todo o país.

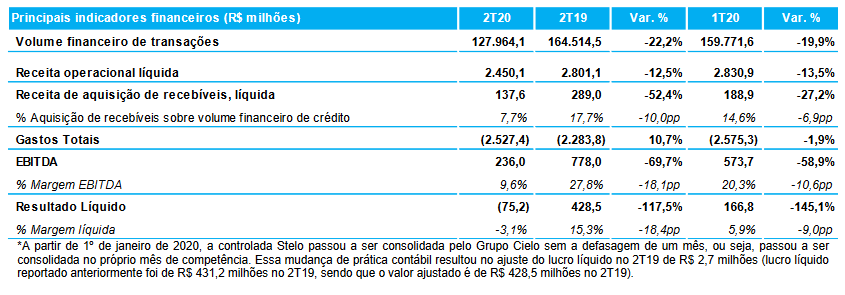

O volume financeiro capturado pela Cielo atingiu R$ 128 bilhões, uma redução de 22,2% quando comparado com o mesmo período de 2019 – e de 19,9% frente ao do 1T20.

A receita líquida consolidada do trimestre caiu 12,5% em relação ao mesmo período do ano passado, atingindo o montante de R$ 2.450,1 milhões. Em comparação com o 1T20, o impacto foi de 13,5%.

O resultado líquido da Cielo para o período foi de -R$ 75,2 milhões.

O fechamento do comércio varejista e a redução da demanda por serviços chegaram a resultar numa queda do consumo médio no mercado de 52%, valor medido na quarta semana de março pelo ICVA (Índice Cielo do Varejo Ampliado).

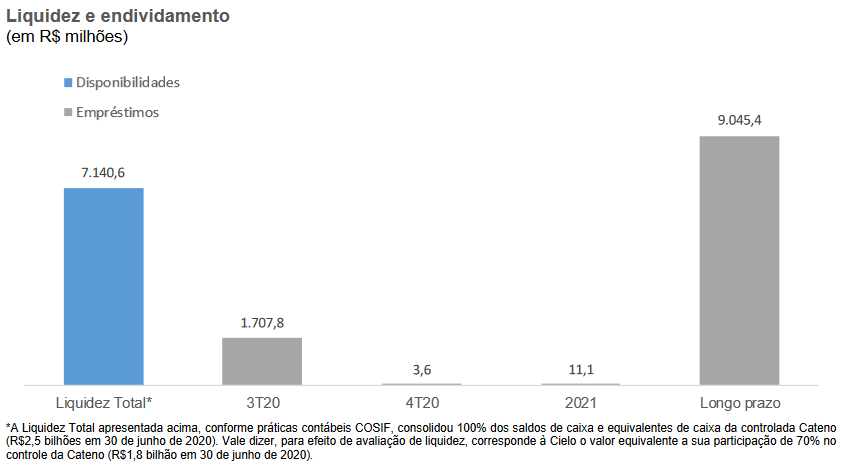

Em 30/06/20, a companhia registrou uma liquidez total de R$ 7,1 bilhões, um aumento de R$ 4,2 bilhões, ou 144% ante 30/06/19, e um aumento de R$ 996,3 milhões, ou 16,2%, ante 31/03/20.

No mesmo período, a empresa registrou um total de empréstimos e financiamentos de R$ 10,7 bilhões, uma redução de R$ 1,9 bilhão, ou 15,4%, quando comparado com 30/06/19, e de R$ 1,3 bilhão, ou 11,2%, em relação a 31/03/20.

A alavancagem (total de empréstimos e financiamentos líquidos de disponibilidades/Ebitda ajustado à aquisição de recebíveis) foi de 1,21x ao final do período contra 1,62x no 1T20 e 1,55x no 2T19.

A queda observada na alavancagem contra o 2T19 e 1T20 é explicada, principalmente, pela maior concentração de caixa e pela diminuição da dívida bruta.