Radar do Mercado: Embraer (EMBR3) – Combinação de negócios com Boeing, enfim, é consolidada

A Embraer informou ontem (05) a seus acionistas e ao mercado em geral que, na mesma data, celebrou um memorando de entendimentos, de caráter preliminar e não vinculante, com a Boeing, por meio do qual as partes estabeleceram as premissas básicas para uma potencial combinação de certos negócios. O Conselho de Administração da companhia autorizou a celebração do memorando em reunião realizada também no dia de ontem.

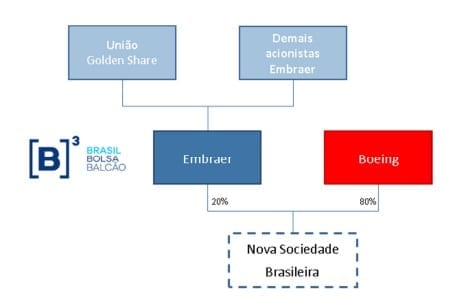

Segundo o informado pela companhia brasileira, a operação compreenderá a criação de uma joint venture entre a Embraer e a Boeing, na forma de uma empresa fechada brasileira, a qual passará a desenvolver os negócios de aviação comercial atualmente desenvolvidos pela empresa no Brasil, os quais serão segregados para a nova sociedade.

A Boeing irá adquirir, mediante pagamento à brasileira, ações de emissão dessa nova sociedade, de forma que tanto a Embraer quanto a Boeing passem a deter, respectivamente, 20% e 80% do capital social total e votante dessa nova sociedade.

Em relação a tal comunicado feito ontem pela Embraer, é válido lembrar que o mesmo diz respeito a uma tratativa que se iniciou, a princípio, através de rumores sobre uma possível combinação das duas empresas em meados de dezembro de 2017.

Desde a estruturação de uma combinação de negócios entre as partes foi alvo de bastante especulação, tanto de noticiários especializados, tanto quanto de especuladores de curto prazo.

De fato, enfim, o negócio foi fechado, e segundo o informado no dia de ontem pela Embraer, a operação pretendida e anunciada no dia de ontem considera, ainda, alguns fatos e premissas compreensíveis para uma transação dessa natureza e com esse porte.

Com a implementação de tal processo, a Boeing permanecerá uma companhia aberta brasileira, registrada na Categoria A, e com ações listadas no segmento especial do Novo Mercado da B3 – Brasil, Bolsa, Balcão.

A União permanecerá, contudo, com os direitos decorrentes da sua titularidade sobre a ação ordinária de classe especial de emissão da companhia (golden share), nos termos previstos no seu Estatuto Social.

Ainda, “de forma a possibilitar o mútuo crescimento e estabilidade dos negócios”, como enfatizou a Embraer, as partes envolvidas na transação celebrarão contratos operacionais de longo prazo envolvendo, dentre outros, prestação de serviços de engenharia, licenças recíprocas de propriedade intelectual, acordo de pesquisa e desenvolvimento, acordo de compartilhamento de uso de determinados estabelecimentos, acordo de preferência no fornecimento de determinados produtos e componentes, e um acordo para maximizar potenciais oportunidades na cadeia de suprimentos.

A operação implicará, ainda, na transferência, pela Embraer para a nova sociedade, dos negócios de aviação comercial atualmente desenvolvidos pela empresa brasileira (ativos e passivos), bem como das operações, serviços e a capacidade de engenharia correlatos.

Por outro lado, a Embraer reterá os negócios referentes a Defesa & Segurança e jatos executivos, bem como as operações, serviços e a capacidade de engenharia correlatos, conforme mencionado anteriormente.

Assim sendo, as partes irão criar outra joint venture para a promoção e desenvolvimento de novos mercados e aplicações para produtos e serviços de defesa, em especial o avião multimissão KC-390, “a partir de oportunidades identificadas em conjunto”, de acordo com o informado pela Embraer.

“Os negócios referentes a Defesa & Segurança e a jatos executivos, dentre outros, não serão segregados para a nova sociedade e permanecerão sendo desenvolvidos e realizados pela Embraer”, destacou a companhia em seu comunicado.

Com isso, o organograma simplificado da estrutura societária após a implementação da operação seria, portanto, algo em linha com o demonstrado abaixo:

Adicionalmente, o valor atribuído pelas partes envolvidas na operação para a nova sociedade, considerando que a tal joint venture será titular de 100% do negócio de aviação comercial, é de US$ 4,75 bilhões, sujeito a potenciais ajustes, sendo que a Embraer será titular de 20% do capital social da nova empresa e a Boeing será titular de 80%.

Deste modo, a operação contempla o pagamento à Embraer, sujeito a tais ajustes, do valor de US$ 3,8 bilhões por essa parcela de 80% do capital da nova sociedade.

Esse valor será confirmado por diligência a ser conduzida pela Boeing e estará sujeito a ajustes usuais para refletir variações de capital de giro e da dívida líquida da nova sociedade.

Ainda não é possível determinar, contudo, o efeito líquido da operação sobre a posição financeira e os resultados da Embraer.

A companhia brasileira informou, ainda, que a nova sociedade será uma companhia fechada com operações e sede no Brasil, sendo que será administrada por uma Diretoria e um Conselho de Administração, ambos os órgãos, de acordo com o que destacou a Embraer, “compostos por profissionais com capacitação adequada para ocupar os seus respectivos cargos”, sendo assegurado, assim, o controle da Boeing na nova sociedade.

Assim sendo, a Embraer terá direitos a governança e de veto em determinadas matérias, observados termos e condições a serem estabelecidos nos documentos definitivos.

A nova sociedade terá, ainda, uma política anti-diluição e uma política de dividendos, com o objetivo, inclusive, de proteger o investimento da Embraer no novo projeto.

“Com o objetivo de alinhar os interesses das partes na parceria decorrente da operação, como regra geral, a Embraer e a Boeing não poderão dispor de suas respectivas ações de emissão da nova sociedade pelo prazo de 10 anos a contar do fechamento da operação (Período de Lock-Up)”, ressaltaram as partes envolvidas em um comunicado enviado ao mercado.

Adicionalmente, os documentos definitivos deverão prever demais regras para a transferência de ações, incluindo o direito de primeira oferta (right of first offer), o direito de venda conjunta (Tag Along) e o direito de obrigar a venda conjunta (drag-along), em termos usuais para operações deste tipo, e respeitado o Período de Lock-Up.

Em determinadas circunstâncias, a Embraer terá o direito de vender sua participação na nova sociedade para a Boeing, como usual em operações dessa natureza.

Diante do anunciado, a partir da data de ontem, portanto, a Embraer e a Boeing iniciarão as tratativas a respeito dos documentos definitivos da operação, os quais deverão regular de forma vinculante, inclusive, a estrutura e os termos financeiros da transação em bases mutuamente satisfatórias.

Caso as partes cheguem a um consenso a respeito de tais documentos definitivos do processo, a Embraer consultará o Governo Brasileiro e as partes submeterão a operação às aprovações necessárias à sua implementação, incluindo, dentre outras coisas:

- Aprovação pela União;

- Aprovações pelos órgãos societários competentes de ambas as partes envolvidas na operação; e

- Aprovação das autoridades regulatórias competentes;

Dessa forma, não é possível neste momento, portanto, garantir a efetiva assinatura dos contratos definitivos e consumação da operação, apesar de existir o consenso no mercado de que a sua efetivação esteja praticamente concluída.

A Embraer destacou também, em seu comunicado ao mercado sobre o assunto, que até a efetiva implementação da operação, ambas as partes conduzirão seus respectivos negócios completamente separadas e independentes uma da outra.

“Dessa maneira, clientes, fornecedores, colaboradores e demais terceiros não devem esperar qualquer alteração na composição da administração, relações comerciais, fornecimento e oferta de produtos durante este período, em decorrência da operação”, destacou a companhia brasileira.

Assim sendo, se por ventura os documentos definitivos sejam celebrados e todas as autorizações necessárias pelas autoridades governamentais tenham sido obtidas dentro dos prazos esperados, espera-se que o trâmite seja concluído até o final de 2019.

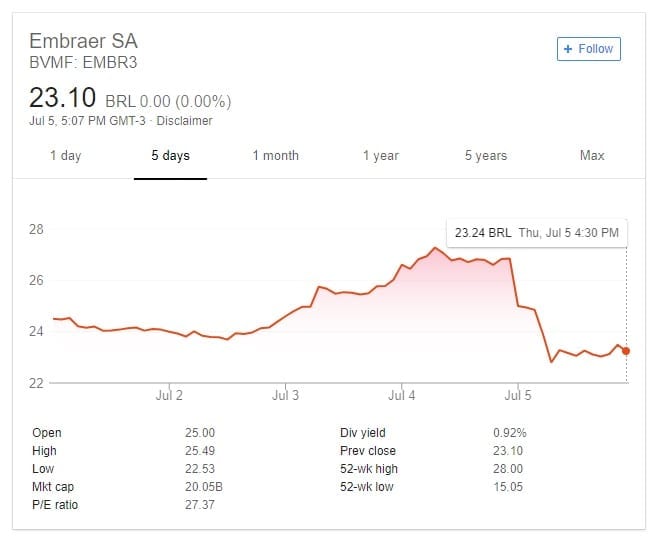

Apesar de ainda muito recente, o comunicado mexeu com as ações da companhia brasileira fabricante de aeronaves, haja visto que, somente no pregão de ontem, os papéis da companhia EMBR3 apresentaram uma forte movimentação de queda de -14,29%, fechando o dia sendo negociadas ao preço de R$ 23,10.

“Ao formarmos essa parceria estratégica, estaremos muito bem preparados para gerar valor significativo para os clientes, empregados e acionistas de ambas as empresas – e para o Brasil e os Estados Unidos”, disse Dennis Muilenburg, presidente, chairman e CEO da Boeing.

“Esta importante parceria está claramente alinhada à estratégia de longo prazo da Boeing de investir em crescimento orgânico e retorno de valor aos acionistas, complementada por acordos estratégicos que aprimoram e aceleram nossos planos de crescimento”, complementou o CEO da multinacional americana.

“Esse acordo com a Boeing criará a mais importante parceria estratégica da indústria aeroespacial, fortalecendo ambas as empresas e sua posição de liderança do mercado mundial”, disse Paulo Cesar de Souza e Silva, presidente e CEO da Embraer.

“A combinação de negócios com a Boeing deverá gerar um novo ciclo virtuoso para a indústria aeroespacial brasileira, com maior potencial de vendas, aumento de produção, geração de emprego e renda, investimentos e exportações, agregando maior valor para clientes, acionistas e empregados”, acrescentou.

Diante de tal conjuntura empresarial, a transação avalia 100% das operações e serviços de aviação comercial da Embraer em US$ 4,75 bilhões e contempla o pagamento por parte da Boeing do valor de US$ 3,8 bilhões pelos 80% de propriedade na joint venture.

A expectativa é que a parceria proposta seja contabilizada nos resultados da Boeing por ação, no início de 2020, e gere sinergia anual de custos estimada de cerca de US$ 150 milhões– antes de impostos – até o terceiro ano.

A parceria estratégica reunirá, com isso, mais de 150 anos de liderança combinada no setor aeroespacial e potencializará as linhas de produtos comerciais altamente complementares das duas empresas.

Ainda, a nova sociedade é a evolução natural de um extenso histórico de colaboração entre Boeing e Embraer que remonta há mais de 20 anos. Uma vez consumada a transação, a joint venture na aviação comercial será liderada por uma equipe de executivos sediada no Brasil, incluindo um presidente e CEO.

A Boeing terá o controle operacional e de gestão da nova empresa, que responderá diretamente a Muilenburg.

A expectativa é de que a joint venture se torne um dos centros de excelência da Boeing para o desenvolvimento de projetos, a fabricação e manutenção de aeronaves comerciais de passageiros e será totalmente integrada à cadeia geral de produção e fornecimento da Boeing.

A Boeing e a joint venture estarão aptas a oferecer uma linha abrangente e complementar de aeronaves de passageiros de 70 a mais de 450 assentos, além de aviões de carga, oferecendo produtos e serviços do mais alto nível para melhor atender uma base global de clientes.

Além disso, as empresas também irão criar outra joint venture para promoção e desenvolvimento de novos mercados e aplicações para produtos e serviços de defesa, em especial o avião multimissão KC-390, a partir de oportunidades identificadas em conjunto.

“Os investimentos conjuntos na comercialização global do KC-390, assim como uma série de acordos específicos nas áreas de engenharia, pesquisa e desenvolvimento e cadeia de suprimentos, ampliarão os benefícios mútuos e aumentarão ainda mais a competitividade da Boeing e da Embraer”, disse Nelson Salgado, vice-presidente executivo Financeiro e de Relações com Investidores da Embraer.

É interessante mencionar, ainda, que apesar do anúncio feito por ambas as companhias no dia de ontem, a finalização dos detalhes financeiros e operacionais da parceria estratégica e a negociação dos acordos definitivos da transação devem continuar nos próximos meses.

Uma vez executados estes acordos definitivos de transação, a parceria estará, então, sujeita a aprovações regulatórias e de acionistas, incluindo a aprovação do governo brasileiro, bem como outras condições habituais pertinentes à conclusão de uma transação deste tipo.

Caso as aprovações ocorram no tempo previsto, a expectativa é que a transação seja fechada até o final de 2019, ou seja, entre 12 a 18 meses após a execução dos acordos definitivos.

“Esta parceria estratégica é a evolução natural de um longo histórico de colaboração entre a Boeing e a Embraer em uma série de iniciativas no setor aeroespacial há quase três décadas”, afirmou Greg Smith, vice-presidente executivo Financeiro e vice-presidente de Estratégia e Desempenho da Boeing.

“Ela está alinhada com a estratégia da Boeing de buscar oportunidades estratégicas de investimento que demonstrem valor real e acelerar nossos planos de crescimento orgânico. Esta parceria irá fortalecer as capacidades verticais da Boeing e aumentar o valor gerado para nossos clientes durante todo o ciclo de vida de produtos e serviços de ponta da indústria”, complementou o executivo.

Por fim, é coerente concluir que tanto a Boeing quanto a Embraer se beneficiarão de uma escala, recursos e presença mais amplos, incluindo uma cadeia global de fornecedores, vendas, marketing e serviços, que lhes permitirá obter benefícios com eficiências de alto nível em toda a organização.

Além disso, a parceria estratégica permitirá compartilhar as melhores práticas de fabricação e desenvolvimento de aeronaves.

“A transação não terá impacto nas projeções financeiras da Boeing e da Embraer para 2018, bem como na estratégia de implantação de capital e no compromisso da Boeing de retornar cerca de 100% do fluxo de caixa livre para os acionistas”, destacou, em nota, a fabricante brasileira de aeronaves.

No mais, a Embraer é uma empresa que tem sede na cidade de São José dos Campos, interior São Paulo, e que atua na fabricação de aviões comerciais, executivos, agrícolas e militares.

Neste sentido, a empresa projeta, desenvolve, fabrica e comercializa aeronaves e sistemas, além de fornecer suporte e serviços de pós-venda.

Desde que foi fundada, em 1969, a Embraer já entregou mais de 8 mil aeronaves. Em média, a cada 10 segundos uma aeronave fabricada pela Embraer decola de algum lugar do mundo, transportando anualmente mais de 145 milhões de passageiros.

Nesse modelo de atuação, a Embraer é líder na fabricação de jatos comerciais de até 150 assentos e a principal exportadora de bens de alto valor agregado do Brasil. A empresa mantém unidades industriais, escritórios, centros de serviço e de distribuição de peças, entre outras atividades, nas Américas, África, Ásia e Europa.

Em se tratando do operacional da Embraer, apesar de ser uma gigante brasileira com participação mundial no mercado de aeronaves, os resultados da companhia não apresentam uma consistência e uma previsibilidade que gostamos de constatar em negócios que atuam em segmentos perenes e com maior recorrência de receitas.

Obviamente que o anúncio do feito em relação a parceria estratégica e operacional com a Boeing pode significar a possibilidade da manutenção de um mercado bastante ativo para a empresa no médio prazo, porém entendemos que esse fator em nada altera o modelo operacional da Embraer em sua essência.

Assim sendo, mesmo sendo a Embraer um orgulho nacional, achamos mais prudente seguir de fora da Embraer por não nos sentirmos atraídos por empresas com dívidas consideráveis e pouca solidez nos resultados.